Slippage là gì? Nếu là một nhà đầu tư thị trường tiền điện tử, chắc hẳn bạn đã từng nghe qua thuật ngữ Slippage. Nhưng bạn đã thật sự hiểu Slippage là gì chưa và vì sao nó lại mang đến những ảnh hưởng nghiêm trọng đối với thị trường như vậy? Hãy cùng đi với Binancevi.com qua bài viết dưới đây để tìm hiểu về khái niệm khái niệm trượt giá là gì cùng những thông tin liên quan về Slippage một cách cụ thể.

Slippage là gì? Chi tiết về khái niệm trượt giá

Traders hiểu thế nào về khái niệm trượt giá?

Slippage được hiểu là thuật ngữ ám chỉ sự trượt giá trong đầu tư tài chính. Một giao dịch được xem là trượt giá khi giá dự kiến và giá thực tế có sự chênh lệch với nhau. Thường thì các giao dịch trượt giá sẽ tập trung ở những sàn giao dịch tự động AMM DEX. Nguyên nhân gây ra trượt giá có rất nhiều, điển hình như là mức độ thanh khoản thấp hoặc ảnh hưởng của các bot Front run. Chính vì vậy mà khá khó để có thể kiểm soát được hoàn toàn sự trượt giá của thị trường. Thay vào đó, các nhà đầu tư chỉ có thể hạn chế rủi ro từ trượt giá xuống mức tối thiểu.

Khi các nhà đầu tư Trading trên các AMM, họ sẽ phải chịu hai khoản phí sau:

- Đầu tiên là phí phần trăm phí giao dịch theo quy định Protocol. Ví dụ: Uniswap đặt mức phí giao dịch là 0.3%, trong khi đó, PancakeSwap lại có vẻ tối ưu hơn khi có mức phí là 0.2%.

- Thứ hai, là khoảng chênh lệch giữa giá dự kiến và giá thực tế, hay còn được hiểu là khoảng trượt giá Slippage.

Ví dụ, nếu người dùng sử dụng 1000$ để mua 5 đồng coin BNV với mức giá cố định là: 200 USD/BNB. Phí giao dịch Protocol của giao dịch này được tính 0.2%:

- Theo giá dự kiến ban đầu, Traders sẽ nhận về 5 BNB.

- Tuy nhiên, trong thực tế, người dùng chỉ nhận về 4.7 coin BNB.

- Từ 4.7 đến 5 BNB mất 0.3 BNB chênh lệch, con số 0.3 này được hiểu là khoảng sự trượt giá, hay còn gọi là Slippage.

Vì sao lại xuất hiện sự trượt giá trên thị trường?

Như đã nói trước đó, sự trượt giá không phụ thuộc vào một hay hai yếu tố. Mà nó là sự giao thoa của rất nhiều sự việc, sự kiện xảy ra trên thị trường. Trong đó, những nguyên nhân chính gây ảnh hưởng lớn nhất đối với hành động trượt giá đó là: Thị trường không ổn định, thị trường có tính thanh khoản kém và Front Running Bot.

Nguyên nhân nào làm trượt giá xuất hiện?

Thị trường biến động liên tục và mạnh mẽ

Khi thị trường thế giới xảy ra nhiều sự kiện, điều này sẽ gây ra ảnh hưởng lớn đối với thị trường đầu tư tài chính. Cho dù sự tác động này là xấu hay tốt thì các nhà đầu tư cũng sẽ tranh nhau đưa ra các lệnh giao dịch.

Ví dụ: Giả sử Traders định bán ETH với giá 2,000 USD, nhưng do phí gas thấp nên một người khác đã thực hiện giao dịch bán trước bạn, khiến giá ETH giảm xuống 1,950 USD hoặc thậm chí 1,900 USD. Khiến cho lệnh giao dịch của bạn chỉ được thực hiện với mức giá thấp hơn.

Thị trường thiếu tính thanh khoản

Ngoài yếu tố trên, sự thiếu thanh khoản trên thị trường cũng góp phần tạo ra hiện tượng trượt giá. Khi người dùng Trading trên các sàn tập trung CEX, nếu tường mua và tường bán chỉ có một lượng nhỏ ETH, nhưng bạn lại muốn bán một lúc cả 1,000 ETH, giá sẽ bị đẩy xuống mạnh mẽ.

Cũng như vậy, thanh khoản trên các sàn giao dịch tự động (AMM) phụ thuộc vào các Pool thanh khoản. Nếu thanh khoản trong các Pool này bị giới hạn mà người dùng lại muốn giao dịch số lượng lớn, mức độ thanh khoản thị trường sẽ giảm mạnh.

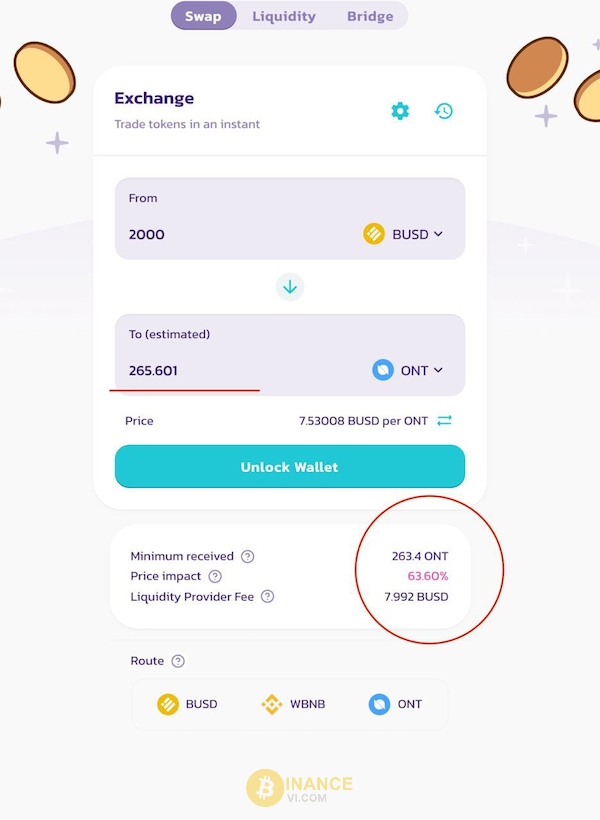

Ví dụ: Bạn muốn đổi 2,000 BUSD thành ONT. Mặc dù ở các sàn tập trung CEX thông thường, số tiền 2,000 USD không phải là một con số lớn. Nhưng trên PancakeSwap, pool chứa ONT gần như không có khả năng cung cấp đủ thanh khoản. Điều này đã ảnh hưởng trực tiếp đến lợi nhuận của bạn, bởi vì giao dịch của bạn sẽ bị trượt giá tới 64%. Do đó, trong trường hợp này, việc mua ONT trên PancakeSwap chắc chắn không phải là hành động được khuyến khích.

PancakeSwap đang có sự thiếu hụt thanh khoản đối với đồng ONT

Front Running Bot

Front-running Bot là tình trạng thường thấy trên thị trường đầu tư tài chính, khi mà các Bot lợi dụng những thông tin mà mình đã biết trước đó về một giao dịch sắp xảy ra để thực hiện những giao dịch kiếm hời. Front-running có một sức ảnh hưởng tương đối đến giá cả thị trường và khiến cho hiện tượng trượt giá xảy ra. Cụ thể về cách tạo ra sự trượt giá (Slippage) Front-running bot của như sau:

- Front-running bots phát hiện một giao dịch đáp ứng được front-run khi có sự trượt giá đủ lớn, mức độ ảnh hưởng của nó đến giá thị trường mạnh mẽ và tạo ra lợi nhuận cao.

- Đặt lệnh mua (Buy) với kích thước và số lượng phù hợp lên trước các lệnh đặt của những Traders khác. Hành động này không hề khó hiểu khi mà lệnh mua cũng mang đến những ảnh hưởng nhất định đối với giá cả thị trường.

- Ngay sau khi lệnh của người dùng được thực hiện, động thái đầu tiên của bots chính là tiến hành bán toàn bộ. Khoản lợi nhuận mà Bots thu về chính là khoảng chênh lệch trượt giá khi mua được giá thấp nhưng bán ra với giá cao chỉ trong một khoảng thời gian ngắn.

Tìm hiểu về các loại trượt giá (Slippage)

Phân loại trượt giá trên thị trường hiện nay

Trượt giá dương

Trong quá trình tham gia Trading thực tế, nếu người dùng mua vào với mức giá thấp hơn mức giá dự kiến ban đầu thì được gọi là trượt giá dương. Và ngược lại, đối với lệnh bán, trượt giá dương cũng sẽ được hiểu là người dùng bán với giá thấp hơn so với dự định. Ví dụ, nếu Traders mua BTC với giá 50.000USD nhưng thị trường xảy ra sự trượt giá và mức giá hạ xuống còn 49.500 USD. Trong trường hợp này, số tiền 500 USD được gọi là trượt giá dương.

Mặc dù trường hợp này mang đến những tín hiệu tích cực cho người mua, nhưng nó thường không xảy ra phổ biến. Nếu có thì chỉ xảy ra khi thị trường đang trong giai đoạn biến động mạnh mẽ.

Trượt giá âm

Nếu trong giao dịch thực tế, Traders phải chi trả mức mua vào lớn hơn dự kiến lúc đầu thì được coi là trượt giá âm. Điều này cũng được hiểu tương tự đối với lệnh bán. Được biết, trượt giá âm mang đến những ảnh hưởng tiêu cực đối với các nhà giao dịch thị trường. Ví dụ, bạn muốn mua BTC ở mức giá dự kiến 50.000 USD, nhưng lại mua tại mức giá 50.500 USD. Số tiền thực tế phải chi trả cao hơn 500 USD so với kế hoạch. Đây là tình huống trượt giá âm.

Không như trượt giá dương, trượt giá âm thường xuyên bị bắt gặp trên sàn thị trường tài chính. Hiện tượng trượt giá âm sẽ xuất hiện ngay khi tài sản bạn đang có nhu cầu tăng giá nhanh chóng hoặc bạn muốn giao dịch số lượng lớn trong khi mức độ thanh khoản của thị trường thấp.

Làm thế nào để các trader có thể xác định được sự trượt giá trong giao dịch?

Tại các sàn giao dịch tập trung (CEX), hệ thống sẽ có công thức riêng và tự động tính toán số tiền và số lượng coin/token bạn sẽ nhận được sau khi hoàn tất lệnh giao dịch. Thông qua điều này, bạn sẽ dự tính được vùng trượt giá của những lệnh giao dịch một cách chính xác nhất. Từ đó có những quyết định đầu tư hợp lý và đầy hiệu quả.

Ở các sàn giao dịch phi tập trung (DEX), phần lớn các sàn hiện nay đều chưa hỗ trợ Traders kiểm tra mức độ thanh khoản trong các pool. Tuy nhiên, mức Slippage (trượt giá) đối với các sàn phi tập trung – DEX thường được mặc định là 0,5%. Nếu muốn giao dịch trên DEX, người dùng có thể thử điều chỉnh số tiền giao dịch mong muốn và thiết lập mức Slippage là 0,5% để kiểm tra mức độ trượt giá.

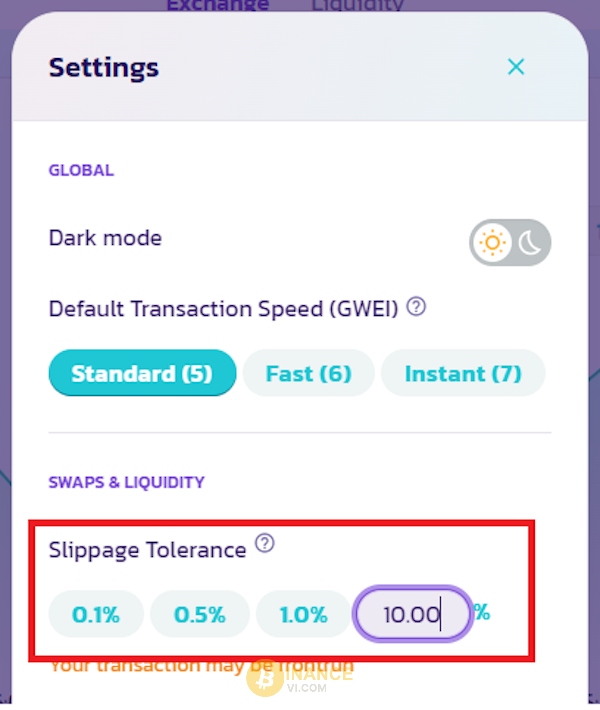

Vào mục Setting và tự điều chỉnh mức Slippage Tolerance sao cho phù hợp

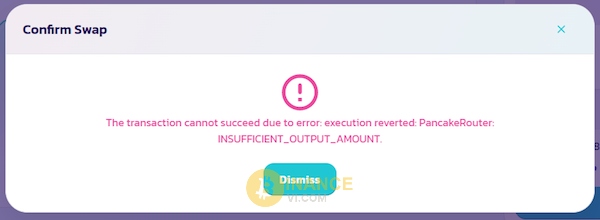

Nếu sàn không chấp nhận giao dịch của bạn và thông báo lỗi, cho thấy mức Slippage bạn đặt đang ở dưới mức cho phép và không thể thực hiện Trading. Người dùng cần phải thay đổi lại số tiền trong lệnh hoặc mức Slippage sao cho hợp lý, nhằm đảm bảo quá trình thực hiện giao dịch thuận lợi.

Giao dịch bị báo lỗi, cho thấy hệ thống không chấp nhận mức điều chỉnh hiện tại của Traders

Trader có nên Trading trên sàn trượt giá hay không?

Hiện tượng trượt giá là điều không thể tránh khỏi trong thị trường tài chính và có khả năng xuất hiện trên mọi nền tảng giao dịch. Tuy nhiên, bạn có thể hạn chế việc xảy ra Slippage bằng cách thực hiện giao dịch trên các sàn với các đồng coin/token sở hữu lượng giao dịch lớn.

Nên hay không giao dịch khi trượt giá diễn ra?

Những cách để các nhà đầu tư tránh sự Slippage (trượt giá) trong quá trình Trading

Sau những nội dung phía trên, hẳn là bạn đã biết được khái niệm Slippage là gì với nguyên lý hoạt động của nó. Và dưới đây là đặc điểm lưu ý căn bản nhất mà người dùng cần phải nhớ kỹ khi Trading trên thị trường. Thông qua những lưu ý này, Traders sẽ biết được những cạm bẫy của thị trường tài chính. Từ đó có những bước đầu tư hiệu quả, mang lại khoản lợi nhuận hấp dẫn. Cụ thể về những cách để hạn chế xảy ra tình trạng Slippage khi giao dịch như sau:

Làm thế nào để tránh hiện tượng trượt giá trong quá trình đầu tư?

Hạn chế tối đa việc thực hiện giao dịch khi thị trường xảy ra biến động mạnh

Thị trường luôn có những sự thay đổi đa đoan và rất khó lường, chính vì vậy mà các phán đoán của bạn có thể sẽ không chính xác khi thị trường đang có nhiều biến động. Ví dụ cụ thể cho trường hợp này đó là giá BTC bị ảnh hưởng mạnh mẽ bởi sự thay đổi lãi suất của FED – Cục dự trữ liên bang Mỹ.

Điều chỉnh mức Slippage và luôn theo dõi Price Impact

Nếu Traders can đảm Trading khi thị trường đang khoảng thời gian cao điểm. Việc thiết lập mức độ biến động (Slippage) phù hợp là một điều cần thiết. Tùy vào năng lực tài chính cá nhân mà set-up mức Slippage cao hoặc thấp. Nhưng phải đảm bảo rằng mức độ Slippage mà bạn cài đặt nằm trong tầm kiểm soát của bạn. Để thực hiên điều này, các Traders có thể xem xét ví dụ sau đây:

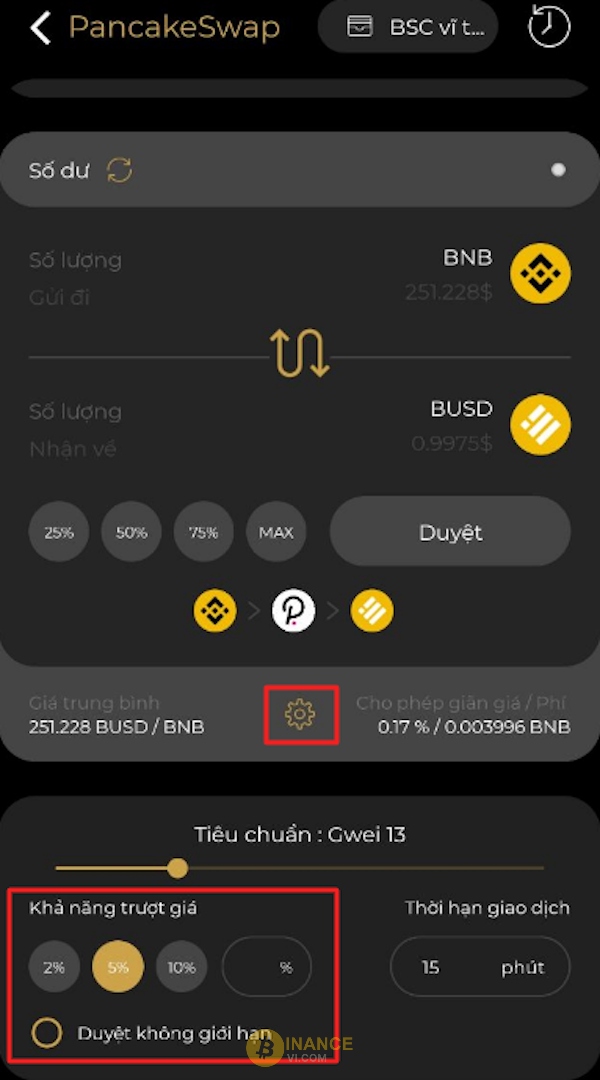

Ví dụ: trong Coin98 Super App, người dùng thực hiện điều chỉnh mức Slippage Tolerance thích hợp bằng cách click chuột vào biểu tượng cài đặt ( Settings). Giả sử mức Slippage đang ở ngưỡng 1%, nếu bạn chọn “Slippage tolerance là 5%”, thì phạm vi Slippage thực tế nằm trong khoảng từ -4% đến 6%. Trong trường hợp thị trường biến động mạnh và Slippage thực tế vượt ra khỏi phạm vi này, giao dịch sẽ tự động ngừng lại để tránh những rủi ro không mong muốn.

Người dùng có thể tự mình điều chỉnh khả năng trượt giá trong Pancake Swap

Bên cạnh đó, để hạn chế những giao dịch có nguy cơ trượt giá cao, người dùng nên chú ý nhiều hơn với thông số Price Impact. Nếu thông số này hiển thị ở mức cao, cho thấy bạn đang giao dịch một lượng lớn, nằm ngoài khả năng cung cấp của Pool. Trong trường hợp này, bạn nên tìm kiếm các Pool khác – những Pool có khả năng cung cấp lớn hơn để bạn thực hiện giao dịch thuận lợi.

Đối với các sàn giao dịch tập trung – CEX, Traders theo dõi sự trượt giá thông qua tùy chọn Depth. Hình ảnh dưới đây là minh họa:

Các nhà đầu tư theo dõi sự trượt giá thông qua tính năng Depth trong các sàn giao dịch tập trung

OTC (Over The Counter)

OTC hay được gọi là Over The Counter, được hiểu là những giao dịch riêng tư, thường sử dụng để mua bán tiền điện tử không được thực hiện trên các sàn giao dịch thông thường. Và đương nhiên, với tính chất như vậy, OTC cũng không sở hữu Order Book công khai.

Giao dịch OTC được thực hiện không qua một hệ thống hay sự ràng buộc pháp luật mà chỉ được thực hiện dựa trên sự thỏa thuận của đôi bên và không được niêm yết trên các sàn. Chính vì vậy mà OTC hầu như không xảy ra hiện tượng trượt giá. Sự thay đổi giá coin và số lượng coin gần như là phụ thuộc vào sự thỏa thuận của bên mua/ bên bán.

Giao dịch OTC thường được ít các nhà đầu tư nhỏ lẻ quan tâm nhưng đối với “cá mập” với khối tài sản kếch xù, OTC chính là một phương thức quen thuộc, thường xuyên được sử dụng. Điều này xảy ra là vì các sàn giao dịch thông thường không đủ tính thanh khoản cho các Shark, chính vì vậy mà họ bắt buộc lựa chọn OTC làm giao dịch chính thống.

Sử dụng DEX Aggregator hoặc thực hiện so sánh token bằng phương thức thủ công

Ngoài những phương pháp chia sẻ phía trên, một cách khác để giảm thiểu trượt giá là sử dụng DEX Aggregator hoặc sử dụng so sánh thủ công. DEX Aggregator hoạt động bằng cách so sánh nhiều sàn giao dịch phi tập trung (DEX) để tìm các Pool thanh khoản cao nhất. Sau đó, DEX Aggregator áp dụng công thức tính toán từ hệ thống và đề xuất tuyến đường giao dịch tối ưu để hạn chế khả năng xảy ra trượt giá. Hiện nay đang có một vài DEX Aggregator được đánh giá rất cao, gồm có: 1Inch, OpenOcean, Matcha,…

Mặc dù nhìn có vẻ toàn diện, nhưng thực chất, DEX Aggregator vẫn còn nhiều hạn chế khi không thể so sánh token giữa các chain và chưa xây dựng được hệ thống cầu nối với ccas Bridge để hỗ trợ Traders một cách tốt đa trên DeFi. Vì vậy, nếu Traders gặp phải những token hoặc chain không phổ biến, Traders cần phải thực hiện so sánh một cách thủ công giữa các token/chain nhằm đảm bảo không xảy ra hiện tượng trượt giá.

Thông qua những nội dung trên, Traders không chỉ hiểu rõ Slippage là gì mà còn có thêm kiến thức về nguyên nhân gây ra trượt giá. Ngoài ra, Traders cũng đã hiểu hơn về trượt giá âm và trượt giá dương cũng như biết cách hạn chế để Slippage xuất hiện trên thị trường crypto. Chỉ khi nắm được chính xác các thông tin trên, người dùng mới có thể tránh được sự trượt giá và tham gia Trading khôn ngoan và hiệu quả.

Tôi Vũ Khương Thế – tác giả của trang web BinanceVi.com. Với hơn 5 năm trong thị trường tiền ảo với các thăng trầm mà bản thân đã rút được một ít kinh nghiệm. Tôi không muốn các anh em phạm phải những sai lầm mà tôi đã từng có. Đầu tư lúc được lúc mất nhưng trang bị đầy đủ kiến thức giúp ta vững tâm hơn với các quyết định của bản thân.