AMM là gì? Đây là câu hỏi thường xuyên được thắc mắc trong bối cảnh thị trường tài chính phi tập trung đang ngày càng phát triển. AMM, viết tắt của Auto Market Maker, là một thuật ngữ quan trọng, có tầm ảnh hưởng lớn đối với việc giao dịch các tài sản tiền điện tử. Để hiểu rõ hơn về AMM và biết nó là gì thì hãy đọc ngay bài viết dưới đây của Binancevi.com nhé

Thế nào là AMM trên thị trường tài chính?

Market Maker (MM) là gì?

Nếu như người dùng thật sự muốn hiểu rõ thuật ngữ AMM là gì? Trước đó, chúng ta cần phải tìm hiểu sơ qua về Market Maker – đây là thuật ngữ phổ biến, thường xuyên được sử dụng trong thị trường Crypto.

Hiểu thế nào là nhà tạo lập thị trường trong crypto?

Trong thị trường tài chính, Market Maker được hiểu như một nhà tạo lập thị trường, nó có vai trò cung cấp những dịch vụ cũng như thể hiện tính thanh khoản trên thị trường. Điều này có thể thực hiện bởi các cá nhân hoặc những công ty môi giới.

Vai trò của các Market Maker (MM) là rất quan trọng, nhằm cung cấp tính thanh khoản cho các giao dịch, nhất là với những giao dịch sở hữu volume cao. Nhờ vào sự tham gia của các MM, thị trường có thể duy trì khả năng thanh khoản và linh hoạt của các loại tài sản như: cổ phiếu, coin và token,… Điều này giúp cho nhiều Traders quan tâm và hứng thú đối với các loại tài sản này.

Mối liên hệ giữa Market Maker với Buyer và Seller

Thị trường tiền điện tử cũng tương tự như thị trường truyền thống, các sàn giao dịch tập trung (CEX) cũng cần đảm bảo sự linh hoạt và thanh khoản trong hệ thống giao dịch của họ. Để đáp ứng điều này và ngăn chặn việc trượt giá của thị trường, các CEX thường hợp tác với các Trader chuyên nghiệp hoặc những công ty môi giới uy tín làm MM để cung cấp tính thanh khoản cho các giao dịch thị trường.

Từ những thông tin này, có thể đúc kết được ý nghĩa như sau: MM (Market Maker) chính là những bên cung cấp thanh khoản cho thị trường. Hoặc cũng có thể hiểu tạo lập thị trường thực chất là hành động cung cấp tính thanh khoản cho những giao dịch tài chính.

Automated Market Maker – AMM là gì?

So với CEX, sàn giao dịch phi tập trung DEX tập trung chủ yếu vào tính phi tập trung của nó. Điều này đồng nghĩa với việc, DEX sẽ loại bỏ bên trung gian với vai trò làm cầu nối giao dịch. Thay vào đó, người dùng có thể thực hiện các giao dịch trực tiếp một cách thuận lợi và đơn giản hơn. Bằng cơ chế Order Book – giá tài sản được quyết định bởi người mua và người bán. Đối với một số tài sản có tính thanh khoản không cao, hiện tượng trượt giá là điều rất dễ xảy ra. Để đối mặt với những thách thức này, giao thức Automated Market Maker (AMM) đã chính thức ra đời.

Định nghĩa Automated Market Maker – AMM là gì?

AMM được hiểu là công cụ tạo lập thị trường một cách tự động, nó là công cụ phổ biến trong các sàn phi tập trung DEX để tự động thực hiện các giao dịch. Giao thức này sẽ loại bỏ sự can thiệp của các sàn giao dịch hoặc những tổ chức tài chính khác. Hiểu theo một cách đơn giản hơn, nghĩa là AMM đang cho phép người dùng thực hiện các giao dịch một cách trực tiếp mà không cần phải thông qua bất kỳ đơn vị trung gian nào. Điều này hoạt động bằng cách hợp tác với các nhóm Liquidity Provider và cung cấp thanh khoản cho các Liquidity Pool – Hồ chứa thanh khoản.

Nếu muốn đơn giản hóa thuật ngữ Auto Market Maker thì bạn cứ xem nó như một con robot thông minh với khả năng sử dụng thuật toán để tính toán giá các đồng tiền mã hóa tại thời điểm giao dịch, giúp người dùng không rơi vào trường hợp trượt giá.

- Giao thức AMM xuất hiện với hai sứ mệnh chính, như sau: Nâng cao khả năng thanh khoản cho những đồng tiền mã hóa mới ra mắt hoặc với những token/coin có độ thanh khoản còn thấp.

- Hạn chế việc trượt giá thị trường khi Trading với những tài sản có mức thanh khoản thấp.

Cách thức vận hành trên thị trường của AMM như thế nào?

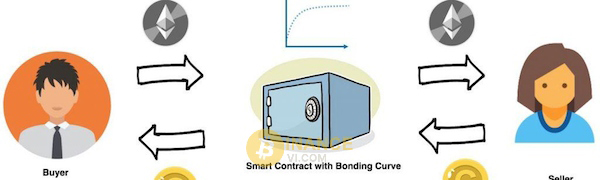

Automated Market Maker (AMM) có cơ chế hoạt động khá khác biệt so với các hình thức giao dịch truyền thống, vì nó không có khái niệm người bán. Thay vào đó, các Smart Contract trong AMM sẽ được xem là cầu nối trung gian để xác nhận các giao dịch. Để kích hoạt khả năng hoạt động của AMM, cần có thanh khoản được cung cấp bởi các Liquidity Provider (LP) vào các Liquidity Pool. Khi người dùng thực hiện lệnh giao dịch, tài sản của họ sẽ được swap trong Liquidity Pool dụa trên sự tính toán và phân tích giá cả của Smart Contract.

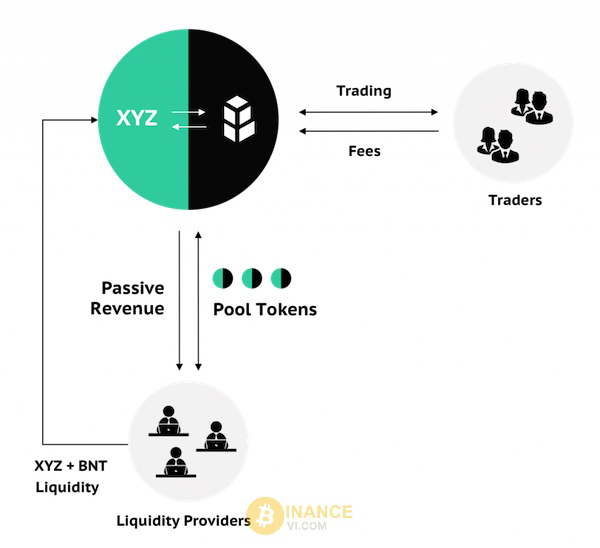

Các cặp giao dịch thường được thấy trên các CEX sẽ xuất hiện dưới dạng các nhóm thanh khoản trong AMM. Ví dụ, người dùng muốn bán ETH để nhận USDT thì bắt buộc phải tìm pool ETH/USDT. Thực tế, ai cũng có thể đảm nhiệm vị trí Liquidity Provider (LP) bằng cách cung cấp tài sản vào các pool, nhằm cung cấp thanh khoản cho các cặp giao dịch và nhận những phần thưởng tương ứng. Thông thường, phần thưởng cho LP là phí giao dịch trên sàn. Ví dụ, tại Uniswap, phí giao dịch sẽ là 0.3% và được phân đều cho toàn bộ thành viên đóng góp. Tại Curve, mức phí sẽ cao hơn với tỷ lệ là 0.04%.

Ngoài phí giao dịch, một số DEX còn khích lệ các LP bằng cách tặng native token của sàn như BAL (Balancer) hoặc Sushi (Sushiswap). Chiến lược này hướng đến việc thu hút lượng lớn người dùng đóng góp vào pool. Chỉ cần sàn giao dịch phát triển mạnh, các đồng tiền kỹ thuật số có thêm nhiều incentives thì lợi ích thu về cũng sẽ gia tăng đáng kể.

Những thông tin cơ bản về AMM: Vai trò trong thị trường, ưu điểm và nhược điểm

Vai trò của AMM là gì?

Tầm quan trọng của AMM trong thị trường tài chính

Đối với thị trường

AMM đã xuất hiện và giải quyết nhiều vấn đề quan trọng mà thị trường DeFi đang gặp phải. Với vai trò của mình, Automated Market Maker đã giải quyết được các vấn đề như: tính thanh khoản thấp, đảm bảo quyền lợi và sự an toàn tài sản cho cộng đồng người tham gia. Nhờ có AMM, thị trường tài chính đã có những khởi sắc đầy tích cực. Tất cả là nhờ vào những đặc điểm sau:

- Tạo ra những Liquidity Pool dồi dào nguồn lực cho thị trường tài chính.

- Điều phối quyền lợi cộng đồng một cách hợp lý, bao gồm các developers, holder và liquidity provider.

- Đảm bảo tài sản cho cộng đồng người tham gia.

Nhờ AMM, thị trường tài chính ngày càng đậm chất phi tập trung. Cộng đồng tham gia có thể hưởng lợi từ sự phát triển của thị trường một cách công bằng và minh bạch. Điều này được tạo dựng nhờ vào sự đóng góp mạnh mẽ của Developers, Token holder và Liquidity Providers. Cụ thể:

- Developers (Nhà phát triển): Dev được quyền cung cấp thanh khoản cho các token và dễ dàng tiếp cận lượng người tham gia mà không phải chịu sự chi phối hoặc quyết định chấp thuận từ sàn giao dịch trung gian.

- Token holders (Những người giữ token): Những người giữ token của một AMM có quyền tham gia vào quá trình đề xuất và biểu quyết về các quyết định quan trọng liên quan đến quá trình hoạt động của AMM – Auto Market Maker. Hiện nay, một số AMM cũng áp dụng cơ chế chia thưởng cho staker, mang đến một khoản lợi nhuận ưu đãi cho Holders.

- Liquidity Providers (Nhà cung cấp thanh khoản): Nhà cung cấp thanh khoản sẽ nhận được phí giao dịch từ sàn nếu như có người giao dịch trên AMM.

Đối với những hệ sinh thái blockchain

Chức năng của AMM với hệ sinh thái blockchain

Cho đến thời điểm hiện tại, AMM và Lending đã trở thành hai mảnh ghép không thể thiếu trong không gian DeFi, đóng vai trò quan trọng trong việc phát triển hệ sinh thái blockchain. Với sự hấp dẫn của hai lĩnh vực này, nó sẽ giúp ích rất nhiều trong việc thu hút và giữ chân dòng tiền, tạo nên một thứ vũ khí mạnh mẽ để thu hút người dùng vào hệ sinh thái của mình.

Mặc dù AMM và Lending đều là những lựa chọn hấp dẫn cho người dùng, tuy nhiên, AMM thường giữ vai trò quan trọng hơn và thu hút được lượng lớn người dùng hơn. Điều này có thể hiểu rằng AMM có đến 3 bên chính kết nối đó là: Developers, Liquidity Providers và Holders, tạo ra nhiều cơ hội Incentive hơn cho người dùng. Điển hình như: Trading, Staking, Farming, Pool,… Chính vì như vậy mà Lending thường không được ưu ái nhiều như AMM trên thị trường tài chính.

Ưu điểm của AMM là gì?

Vai trò của AMM đặc biệt quan trọng trong hệ sinh thái blockchain. AMM mang lại nhiều lợi ích lớn cho người dùng và đầu tư. Dưới đây là một số ưu điểm hàng đầu của AMM:

- Cải thiện tính thanh khoản cho các cặp giao dịch có thanh khoản thấp.

- Tránh sự thao túng giá trên thị trường, giúp giá trở nên ổn định và minh bạch hơn.

- Đảm bảo tính minh bạch và an toàn đối với các user.

- Tạo ra nguồn thu nhập thụ động hấp dẫn cho các nhà cung cấp thanh khoản – Liquidity Providers.

AMM sở hữu nhiều ưu điểm quan trọng, giúp tối ưu hóa lợi ích cho user trong thị trường điện tử

Nhược điểm của AMM là gì?

Mặc dù AMM sở hữu rất nhiều ưu điểm và đem đến không ít lợi ích cho user cũng như nhà cung cấp thanh khoản. Nhưng vẫn còn nhiều hạn chế vẫn cần phải khắc phục.Dưới đây là một số nhược điểm cần phải loại bỏ để Auto Market Maker trở nên toàn diện hơn:

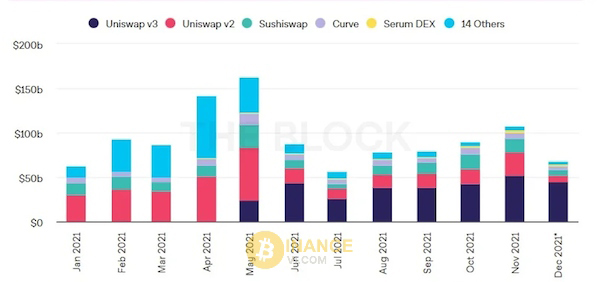

Thống kê các Auto Market Maker theo ngày tháng cụ thể

Mạng lưới trì trệ và tắc nghẽn

Trạng thái tắc nghẽn mạng lưới là một trong những thách thức lớn mà AMM đang đối mặt. Với việc hoạt động trên các blockchain, Auto Market Maker sẽ phải chịu mức phí nhất định, tùy thuộc vào cơ sở hạ tầng của mạng đó. Trong những năm gần đây, thị trường tiền điện tử đã bùng nổ với sự tăng trưởng nhanh chóng, khiến cho vấn đề tắc nghẽn trên mạng Ethereum trở thành một rào cản lớn. Hiện tại, phí gas trên Ethereum đã tăng lên mức rất cao, khiến nhiều người không thể tiếp cận được với mạng lưới này.

AMM còn gặp nhiều vấn đề bất cập trong quá trình vận hành, điển hình như vấn đề tắc nghẽn mạng lưới

Hiện tại, vấn đề này đã trở nên dễ thở hơn vì sự phát triển của các AMM ở những hệ sinh thái khác. Điển hình như: Binance Smart Chain (BSC), Avalanche, và Solana,… Đây là những nhà mạng tiềm năng, có thể thay thế cho mạng lưới trước đây. Tuy nhiên, một vài các blockchain khác như: Avalanche hay Near vẫn được xây dựng trên EVM của Ethereum. Vì vậy vẫn sẽ có nguy cơ gặp tắc nghẽn và quá tải trong tương lai.

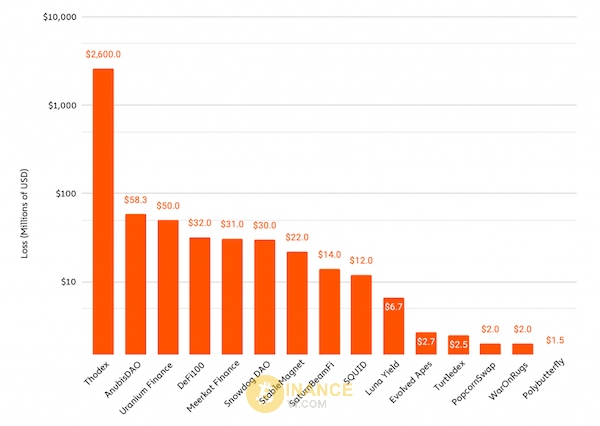

Khả năng Hack & Rug pull có thể xảy ra

Rủi ro về Hack và Rug pull luôn là những nỗi lo sợ đối với người dùng. Điều này đã tạo nên một hiệu ứng tiêu cực, khiến nhiều người dùng cảm thấy e ngại khi tiếp cận các dự án DeFi. Dưới đây là mô tả chi tiết về rủi ro Hack và Rug Pull:

Hack là hành động mà hacker thực hiện tấn công và chiếm quyền kiểm soát các tài sản của User trên các Liquidity Pool. Nếu thiệt hại tài sản nhỏ hoặc không đáng kể, các DApp sẽ thực hiện đền bù cho người dùng bị tổn thất. Tuy nhiên, trong trường hợp tài sản thiệt hại quá lớn, DApp không đủ khả năng đền bù, người dùng và nhà cung cấp thanh khoản sẽ là nạn nhân chịu thiệt hại nặng nề nhất.

Rug pull là một thuật ngữ không còn xa lạ trong cộng đồng tiền điện tử. Đối với AMM, rug pull xảy ra khi nhà cung cấp thanh khoản rút tiền một cách đột ngột khỏi hệ thống, dẫn đến giá của token còn lại chịu tác động nặng nề, không thể khôi phục. Với cơ chế hoạt động phi tập trung của AMM, rug pull có khả năng cao xảy ra vì sự tham gia của các cá mập hoặc cá nhân có mục đích xấu nhằm mục đích thao túng thị trường.

Điều này yêu cầu người dùng khi tham gia thị trường cần phải cẩn trọng và kiểm tra kỹ các top holder và ví pool thanh khoản/ ví Dev của dự án, để tránh rơi vào tình trạng rug pull hoặc ăn xả, gây những thiệt hại nặng nề đối với tài sản cá nhân.

Danh sách 15 rug pulls được sắp xếp dựa trên giá trị tiền điện tử năm 2021

Impermanent Loss

Impermanent Loss (Tổn thất tạm thời) là một khái niệm quan trọng và thường gặp trong hệ thống Automated Market Maker. Nó thể hiện rủi ro thất thoát tài sản khi cung cấp tính thanh khoản cho Pool. Khi giá trị của cặp giao dịch biến động mạnh, khả năng tổn thất giữa việc giữ token với việc cung cấp thanh khoản sẽ càng cao hơn.

Cũng chính vì vậy mà nhiều người vẫn ưu tiên lựa chọn hai phương pháp: Hold hoặc Staking so với Farming. Điều này xuất phát từ việc người dùng chưa hiểu rõ cơ chế tính toán của các Liquidity Pool. Chính vì vậy mà các Users thường có xu hướng lựa chọn những phương pháp truyền thống và an toàn. Cũng vì nguyên nhân này, AMM đã không tạo ra sự thu hút đối với người dùng và không có lượng Liquidity dồi dào.

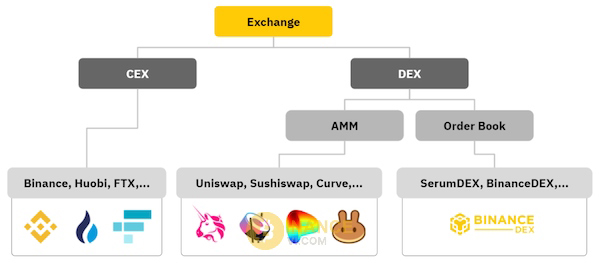

Mối liên hệ giữa Order book và AMM là gì?

Phân loại những sàn giao dịch đang có mặt trên thị trường hiện nay theo AMM và Order Book

Order book (Sổ lệnh) là cơ chế khớp lệnh quen thuộc trong các sàn giao dịch tập trung (CEX). Điển hình như là sàn: Binance, Huobi, OKX, Coinbase,….. Trong cơ chế này, người dùng đặt lệnh mua hoặc bán với một mức giá cụ thể, ngay khi giá của sổ lệnh trùng với mức giá mà bạn đưa ra, lệnh sẽ tự động được thực thi.

Cơ chế Order book đem lại hiệu quả cao vì nó cung cấp thông tin về mức giá khớp lệnh cho trader và cho phép họ dễ dàng đặt lệnh Limit Order (Lệnh giới hạn) để đợi một mức giá hợp lý. Tuy nhiên, cơ chế Order Book không phù hợp với các sàn DEX mà chỉ thật sự hiệu quả đối với thị trường có độ thanh khoản cao như CEX.

Trong một thị trường có tính thanh khoản thấp, việc sử dụng cơ chế Order Book là một điều khó khăn. Nó sẽ là một thách thức nếu các Traders muốn khớp lệnh với nhau. Trong quá khứ, Binance DEX từng triển khai cơ chế Order book nhưng đã loại bỏ vì khối lượng giao dịch quá thấp và hiệu suất đem lại kém.

Đó là lý do tại sao AMM được xem là cơ chế tối ưu nhất cho thị trường DeFi có thanh khoản thấp. Bởi vì AMM cho phép các lệnh giao dịch được khớp một cách dễ dàng và linh hoạt, giúp thị trường DeFi phát triển mạnh mẽ hơn. Sự xuất hiện của cơ chế Auto Market Maker trong thị trường tài chính cũng mở ra nhiều cơ hội mới cho các dự án DeFi, giúp họ tiếp cận người dùng một cách tiện lợi mà không cần phải thông qua các sàn giao dịch trung gian.

Quá trình phát triển của AMM – Automated Market Maker như thế nào?

Quá trình phát triển của Automated Market Maker

Giai đoạn sơ khai

Uniswap đã là một trong những sàn đưa cơ chế AMM lên đỉnh cao với những hidden gem (x10 hoặc x100). Tuy nhiên, Kyber Network (2018) và Bancor (2017) mới là đời đầu trong việc sử dụng cơ chế Automated Market Maker đối với giao dịch tài chính.

Không như Uniswap, Kyber Network sử dụng mô hình AMM tập trung (centralized), chỉ cho phép team và Market maker kiểm soát pool, không chấp nhận đóng góp từ bên ngoài.

Tháng 11/2019, Uniswap chuyển đổi sang cơ chế AMM phi tập trung (decentralized), cấp quyền cho tất cả mọi người đóng góp vào pool nhằm nâng cao tính thanh khoản. Những người đóng góp vào pool (providers) cũng nhận được sự tri ân từ Uniswap bằng một phần phí giao dịch khi có người dùng thực hiện giao dịch trên Uniswap.

Tháng 1/2020, Curve Finance xuất hiện, đây là dự án đầu tiên tập trung vào các Stable Asset như Stablecoin, giúp người dùng chi trả một mức phí thấp hơn so với Uniswap nhưng vẫn cân bằng được lợi ích cho nhà cung cấp thanh khoản – LP. Ngoài ra, Curve Finance còn mang tới một kỷ nguyên mới mang tên Curve Wars với nhiều rất nhiều dự án tranh giành sở hữu CRV. Điều này giúp cho Curve Finance có được quyền kiểm soát Curve.

Giai đoạn bùng nổ

Giai đoạn bùng nổ đánh dấu sự phổ cập của các AMM DEX đến nhiều hệ sinh thái khác nhau, mỗi DEX đều có một màu sắc nổi bật khác nhau.

Uniswap cho phép cung cấp thanh khoản 50:50 cho 2 token, trong khi đó, Balancer cho phép người dùng thêm tới 8 token khác nhau, tạo sự thuận tiện trong việc swap. Bên cạnh đó, tại Balancer, nhà cung cấp còn có khả năng tùy chỉnh tỷ lệ các token trong mỗi lần chuyển.

Cái tên tiếp theo là Pancakeswap – dự án AMM phi tập trung đầu tiên của BNB Chain, nổi bật với việc phát triển mở rộng theo chiều ngang. Từ khi ra mắt, Pancakeswap đã đem đến rất nhiều tính năng độc đáo, nổi bật như: Launchpad, Lottery và Trading Competition.

Cái tên cuối cùng được nhắc đến đó là mô hình DEX Aggregator tiên phong bởi 1Inch. MẶc dù trong khoảng thời gian này, có rất nhiều DEX xuất hiện. Nhưng mỗi DEX lại đang tự mình vận hành bể thanh khoản (Liquidity Pool). Chính vì vậy, sự xuất hiên của 11Inch với khả năng kết nối nhiều Pool thanh khoản và tỷ lệ trượt giá thấp đã thu hút được sự chú ý của người dùng.

Các mô hình như Uniswap, Pancakeswap và 1Inch trở thành tiêu chuẩn cho những dự án sau này. Từ thời gian về sau, có rất nhiều dự án tương tự xuất hiện, điển hình như:

- Uniswap: VVS Finance, Quickswap, Pangolon,MDEX,…

- Pancakeswap: Pontem Finance, TraderJoe, Biswap,…

- 1Inch: Paraswap, Matcha, OpenOcean,…

Giai đoạn chọn lọc

Trong thời gian phát triển, nhiều DEX đã lần lượt xuất hiện và mang đến một môi trường cạnh tranh khốc liệt. Ví dụ như Uniswap và Sushiswap trên Ethereum, TraderJoe và Pangolin trên Avalanche, Pancakeswap và Apeswap trên BNB Chain, Spookyswap và Spiritswap trên Fantom.

Tuy nhiên, trong cùng một hệ sinh thái, người dùng thường sẽ xu hướng chọn sàn có trải nghiệm tốt nhất. Ngoài ra, tính thanh khoản và mức độ tiện lợi cũng phải đáp ứng được tiêu chí của các user. Điều này đòi hỏi các dự án phải liên tục cải tiến và hiệu quả để mang lại những thành tích tốt nhất. Các sàn như Uniswap, TraderJoe, Pancakeswap, Spookyswap và nhiều cái tên khác đã xuất sắc chiến thắng trong cuộc đua tài chính này.

Trong số đó, Uniswap được xem là cái tên sáng giá nhất. Ngay khi phiên bản v3 xuất hiện, Uniswap đã mang đến rất nhiều lợi ích cho liquidity provider và trader. Nhờ vào những cải tiến này, Uniswap dễ dàng vượt qua đối thủ về tổng giá trị khóa (TVL). Bên cạnh đó, nó còn vượt qua phiên bản cũ của chính mình, thể hiện sự vươn lên không ngừng nghỉ theo năm tháng.

Giai đoạn bão hòa và nhận thấy các lỗ hổng cần giải quyết

Khi thị trường bước vào trạng thái Downtrend, rất nhiều khó khăn đã tác động lên các dự án DEX. Theo như các chuyên gia tài chính, DEX có thể rơi vào tình trạng vòng lặp phản hồi tiêu cực (negative feedback loop) vì những nguyên nhân sau:

- Giao dịch ít hơn: Khi thị trường giảm, số lượng giao dịch trên DEX giảm đi, dẫn đến việc phí giao dịch tạo ra cũng giảm. Incentive cho các Liquidity Provider (LP) không còn nhiều ưu đãi và hấp dẫn như trước nữa.

- Token cung cấp thanh khoản giảm giá: Thị trường downtrend, giá trị của các token mà LP cung cấp vào pool giảm đi. Việc nhận Incentive từ LP không đủ để bù đắp cho việc mất giá của tài sản.

- Token incentive cho Liquidity Pool giảm giá: Trong bối cảnh thị trường giảm, Incentive cho LP ngày càng bị giảm sâu.

Thêm vào đó, trong giai đoạn DeFi bùng nổ, nhiều dự án DEX đã lạm dụng token của sàn nhằm kích cung người cung cấp thanh khoản mà không cân nhắc đến việc có đủ trader để bù lại chi phí. hay không? Điều này dẫn đến tình trạng lạm phát nặng của token DEX, ảnh hưởng trực tiếp đến sự bền vững của DEX.

Có thể thấy rằng, ngay khi thị trường Downtrend, một mô hình không bền vững cũng như không có tính vững chắc đã được thể hiện hoàn toàn. Điều quan trọng là cần phải tìm ra phương án giải quyết đối với vấn đề incentive có thể đáp ứng đủ nhưng vẫn mang đến giá trị thặng dư cho DEX trong giai đoạn khó khăn.

Khái niệm của Liquidity Providing và Yield Farming trong AMM

Để đảm bảo các sàn AMM DEX có đủ thanh khoản cho các trader giao dịch, họ cần người cung cấp thanh khoản cho sàn (Toker Holders). Đứng dưới vị trí Liquidity Providers, sàn cũng sẽ hỗ trợ các LP thông qua các loại phần thưởng sau:

- Phí giao dịch: Như đã nói ở nội dung trước, phí giao dịch tại Uniswap ở thời điểm hiện tại là 0.3% và ở Curve là 0.04%.

- Incentive: Đây là khoản thưởng lấy từ token của các sàn DEX incentive dành cho nhà cung cấp thanh khoản. Tuy nhiên, không phải sàn nào cũng áp dụng khoản thưởng này.

Có thể làm rõ Liquidity Providing & Yield Farming như sau: Liquidity Providing chính là những người cung cấp thanh khoản. Yield Farming là hoạt động tìm kiếm lợi nhuận từ các giao thức DeFi bằng nhiều cách khác nhau. Chẳng hạn như Staking (đặt cọc), Liquidity Providing (cung cấp thanh khoản),…

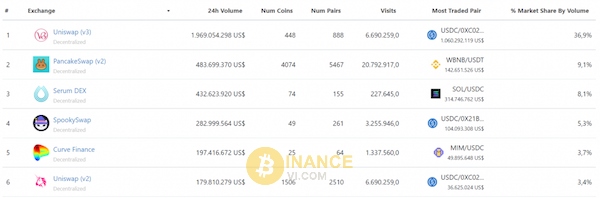

Top các AMM nổi bật nhất tính đến thời điểm hiện tại

Curve Finance

Từ lâu nay, Ethereum đã là cái tên nổi bật trong thị trường tài chính kỹ thuật số. Chính vì vậy mà phần lớn các AMM lớn mạnh đều đang quy tụ trên hệ sinh thái blockchain này.

Trong số những AMM đó, Uniswap đã từng giữ vị trí dẫn đầu, nhưng với sự phát triển mạnh mẽ của Curve Finance, Uniswap đã bị vượt mặt và Curve chính thức trở thành AMM lớn nhất trong hệ sinh thái Ethereum ở thời điểm hiện tại. Cụ thể về AMM này như sau:

Curve Finance là AMM được thiết kế dành riêng cho những Stablecoin như USDT, USDC, UST,… Điểm mạnh của Curve là khả năng giảm thiểu mức trượt giá giữa các giao dịch với các Stablecoin tương đương nhau, đây chính là điều mà Uniswap chưa thể đạt được. Đáng chú ý hơn cả, Curve Finance đã mở rộng hoạt động sang các Wrap-Asset khác như BTC (wBTC, renBTC,…), nhằm mở rộng không gian hoạt động, tiếp cận với lượng lớn người dùng hơn.

Ngay tại thời điểm Curve Finance vượt mặt Uniswap và trở thành AMM đứng đầu, đã có thể chứng minh được thị trường DeFi đang có nhu cầu mạnh mẽ trong hai mảng sau:

- Thực hiện giao dịch Stablecoin với Wrap-Asset một cách hiệu quả.

- Farming với mức Impermanent Loss thấp, cham mức gần như bằng 0.

Curve đang là AMM đứng đầu hiện nay, vượt mặt anh cả Uniswap huyền thoại

Uniswap

Như thông tin cung cấp ở phía trên, có thể thấy rằng Curve Finance đang vượt mặt Uniswap và có TVL cao hơn. Tuy nhiên, Uniswap vẫn được coi là một huyền thoại AMM khi sở hữu khối lượng giao dịch khổng lồ (2,000,000,000 USD > 200,000,000 triệu USD). Phiên bản mới của Uniswap (v3) đã đem đến ba tính năng đặc biệt, đó là Thanh khoản tập trung, Range Order và Cải tiến cơ chế phí giao dịch. Ba tính năng này đã thu hút được sự quan tâm và ủng hộ rất lớn từ cộng đồng DeFi. Với Trading Volume lên đến 2 tỷ đô la và vượt xa tất cả đối thủ cạnh tranh khác, Uniswap (v3) đã chứng minh rằng nó vẫn là lựa chọn hàng đầu cho nhiều dự án và người dùng.

Uniswap đã thành công vang dội trong thị trường thông qua việc trở thành AMM tiên phong và nhanh chóng triển khai mô hình phi tập trung hoàn toàn. Sự hiệu quả của Uniswap trong việc cung cấp thanh khoản cao với mức trượt giá thấp cùng với nhiều phí giao dịch đã thu hút lượng lớn trader và liquidity provider, từ đó tạo ra một vòng lặp liên tục giữa các bên. Chính vì vậy mà các dự án đua nhau chọn Uniswap để đảm bảo một mức lợi nhuận tốt nhất.

Uniswap v3 có thể được xem là một cuộc cách mạng lớn trong thị trường crypto, thu hút được lượng lớn các nhà đầu tư đồng tiền kỹ thuật số

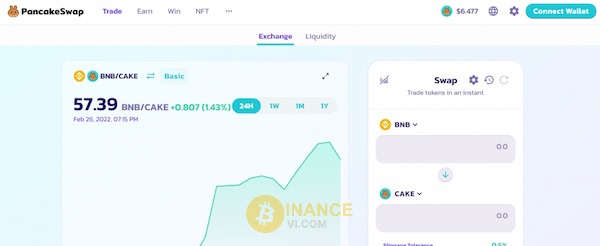

Pancakeswap

Sau khi mạng lưới Ethereum trở nên tắc nghẽn và DApps DeFi trên Ethereum bắt đầu thể hiện những tín hiệu bão hòa, nhiều người dùng đã chuyển hướng sang hệ sinh thái Binance Smart Chain (BSC) để thực hiện giao dịch nhanh chóng hơn. Ngay sau khi có sự chuyển đổi từ hệ sinh thái trước đó qua BSC, Binance Smart Chain đã kịp thời hoàn thiện những mảnh ghép cuối cùng để thu hút nguồn tiền từ Ethereum.

Ban đầu, hệ sinh thái BSC có rất nhiều AMM cạnh tranh và trở thành đối thủ nặng ký của nhau. Tuy nhiên, theo dòng chảy thời gian, một số AMM đã không bắt kịp thị trường và trở nên yếu thế. Trong đó, những AMM có khả năng hoạt động tốt vẫn bám trụ và ngày càng phát triển. Pancakeswap là một trong số đó.

Hiện tại, Pancakeswap đang là AMM lớn nhất trên BSC với vai trò quan trọng trong việc cung cấp thanh khoản cho toàn bộ hệ sinh thái. Với Trading Volume trong 24h chỉ xếp sau Uniswap v3 – vua của tất cả AMM thời điểm hiện tại với con số siêu khủng.

Pancake không ngừng nỗ lực để phát triển, một trong những cách phát triển của AMM này đó là mở rộng để trở thành DeFi Station với nhiều chức năng đa dạng. Những chức này này có thể là: IFO, Lottery hoặc là Syrup Pools,…

Ở thời điểm hiện tại, các sản phẩm trong hệ sinh thái của Pancakeswap đang có sức hấp dẫn rất cao và thu hút lượng lớn người dùng, tăng tính ứng dụng cho CAKE – native token của họ.

Tìm hiểu về AMM Pancakeswap với những thông tin nổi bật

Tiềm năng của AMM trong thời gian tới

Theo những nghiên cứu từ những bài báo thị trường tài chính, có thể nhận xét một cách khách quan như sau: AMM đóng vai trò quan trọng trong DeFi, nhưng thị trường luôn có sự cạnh tranh khốc liệt trong việc thu hút nguồn tiền.Cho dù có nhiều AMM mới đi chăng nữa thì cũng không hề dễ dàng để bắt kịp những nền tảng AMM mới.

Những AMM lớn như Pancakeswap, Bakeryswap và Raydium có xu hướng mở rộng và phát triển sang DeFi Station để tạo thêm giá trị cho các giao thức của họ. Ví dụ, Pancakeswap đã phát triển các tính năng như Launchpad, Lottery, Prediction, Bakeryswap tập trung vào lĩnh vực NFT, và Raydium tập trung vào Launchpad.

Multi-chain có thể được áp dụng rộng rãi trong tương lai thay vì Cross-Chain, nhằm nâng cao khả năng ảnh hưởng như những AMM lớn: Sushiswap, Curve,…

Những hệ sinh thái có quy mô và danh tiếng nhỏ hơn như Fantom, Avalanche, Near và Polygon cũng phải liên tục cố gắng và tiếp tục hỗ trợ các AMM nếu muốn mở rộng hệ sinh thái DeFi. Tuy nhiên, để có tiềm năng đầu tư trong các dự án này, cần có những kết quả thực sự tốt, đảm bảo khả năng thành công trong tương lai.

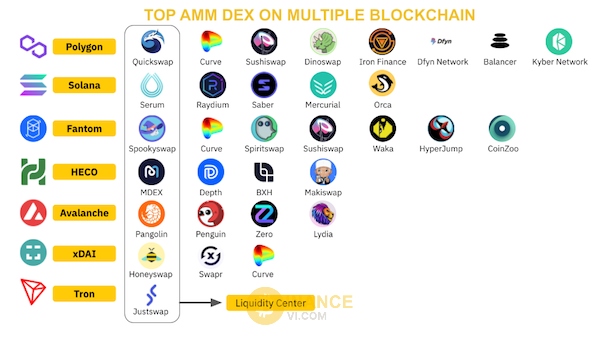

Liệt kê những AMM DEX trên hệ sinh thái blockchain

Tóm lại, AMM mang đến nhiều ưu điểm vượt trội, đáp ứng nhu cầu về thanh khoản và minh bạch trong thị trường giao dịch tài chính. Nhờ vào sự đóng góp của AMM, người dùng có thể tận dụng tối đa tiềm năng của thị trường tiền điện tử (crypto) và đầu tư một cách ổn định, hiệu quả. Hy vọng bài viết này của Binancevi.com đã giúp bạn hiểu hơn về câu hỏi AMM là gì cũng như trang bị thêm cho mình nhiều kiến thức bổ ích về thuật ngữ này.

Tôi Vũ Khương Thế – tác giả của trang web BinanceVi.com. Với hơn 5 năm trong thị trường tiền ảo với các thăng trầm mà bản thân đã rút được một ít kinh nghiệm. Tôi không muốn các anh em phạm phải những sai lầm mà tôi đã từng có. Đầu tư lúc được lúc mất nhưng trang bị đầy đủ kiến thức giúp ta vững tâm hơn với các quyết định của bản thân.