Liquid Staking là gì? Đây là câu hỏi đang thu hút sự tò mò của cộng đồng blockchain và crypto hiện nay. Liquid Staking là một khái niệm mới mẻ và đầy tiềm năng, đang thay đổi cách chúng ta hiểu và tham gia vào hệ thống Proof-of-Stake (PoS). Nhưng Liquid Staking thực sự hoạt động như thế nào và nó có thể tiềm tàng những rủi ro nào? Hãy cùng Binancevi đi vào chi tiết và khám phá thêm về khái niệm đầy hứa hẹn này trong lĩnh vực tiến tiến của công nghệ blockchain.

Liquid Staking là gì?

Liquid staking đã xuất hiện như một giải pháp sáng tạo để vượt qua các giới hạn cũ

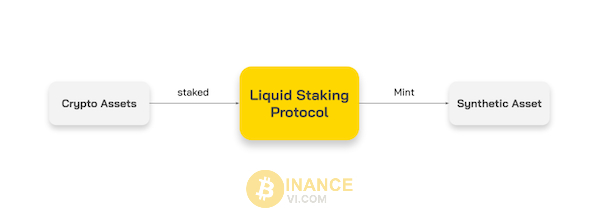

Liquid Staking Derivatives là một công nghệ mới cho phép người dùng cầm cố (staking) các đồng tiền trong các hệ thống blockchain Proof of Stake để tạo ra các tài sản tổng hợp (synthetic assets) đại diện cho số lượng và giá trị của đồng tiền đã cầm cố trên các blockchain Proof of Stake.

Liquid Staking Derivatives là một phần trong lĩnh vực Derivatives (Phái sinh), nơi các nhà đầu tư có thể mua bán các sản phẩm dựa trên giá cả mà không cần nắm giữ trực tiếp những sản phẩm đó.

Giao thức Liquid Staking Derivatives giúp chuyển đổi tài sản đang được cầm cố (staking) thành các tài sản tổng hợp. Nhờ vào điều này, người dùng có thể giao dịch, mua bán hoặc tham gia vào các hoạt động khác trong thị trường tài chính phi tập trung (DeFi).

Liquid Staking ra đời nhằm giải quyết vấn đề về tính không linh hoạt của việc staking tài sản trong mạng PoS

Hãy cùng xem một ví dụ: Lido Finance cho phép người dùng đặt cược (staking) ETH và sau đó nhận lại stETH. Bên cạnh việc thu được thưởng từ việc đặt cược ETH, người dùng cũng có thể sử dụng stETH trong các giao thức tài chính phi tập trung (DeFi) khác để tăng lời, chẳng hạn như cho vay trên Aave hoặc tham gia khai thác thanh khoản trên các sàn giao dịch tự động (AMM).

Điều gì khiến Liquid Staking trở nên mạnh mẽ?

Phân biệt PoW và PoS

Trước khi khám phá yếu tố tạo ra Liquid Staking là gì, hãy cùng đi vào tìm hiểu về cơ chế đồng thuận Proof of Work (PoW) và Proof of Stake (PoS):

- Proof of Work là một cơ chế đồng thuận đòi hỏi các validator phải sở hữu những máy đào mạnh mẽ để cạnh tranh và xác thực các khối, không yêu cầu họ phải nắm giữ đồng coin của blockchain đó. Việc vận hành máy đào tiêu tốn chi phí cao và sử dụng nhiều tài nguyên như tiền điện. Người đào sẽ bán số lượng coin đã đào ra để bù đắp chi phí hoạt động của họ.

- Trong khi đó, các blockchain Proof of Stake không đòi hỏi vận hành phức tạp mà chỉ yêu cầu các Validator cầm cố (stake) một số lượng coin trên mạng lưới. Nếu họ vi phạm quy tắc, họ sẽ bị phạt và số lượng đồng coin đã cầm cố sẽ bị giảm đi trực tiếp. Từ đó, chắc chắn rằng các validator luôn trung thực và hạn chế lượng tiền lưu thông trên thị trường.

Cơ chế Proof of Stake (PoS) cũng đã được chứng minh mang nhiều lợi ích so với Proof of Work (PoW), bao gồm việc tạo block nhanh hơn, chi phí hoạt động thấp hơn, thông lượng cao hơn và ảnh hưởng sinh thái thấp hơn…

Yếu tố giúp Liquid Staking mạnh mẽ

Vì thế, từ năm 2020, đã có ngày càng nhiều PoS blockchain được phát triển, và đây cũng là yếu tố quan trọng làm cho lĩnh vực Liquid Staking Derivatives phát triển mạnh mẽ hơn trong tương lai. Điều này bởi vì Liquid Staking Derivatives chỉ hoạt động trên các blockchain PoS mà không hoạt động trên blockchain PoW.

Không thể thiếu Ethereum khi nhắc đến những ví dụ điển hình về blockchain chuyển từ Proof of Work (PoW) sang Proof of Stake (PoS). Hiện tại, Ether (ETH) cũng là tài sản có vốn hóa cao nhất được cầm cố trong các giao thức Liquid Staking Derivatives.

Liquid Staking Derivatives mang lại lợi ích gì?

Đối với các bên tham gia

- Người dùng: Nó giúp người dùng có thể tăng cường thu nhập từ cả hai nguồn: phần thưởng từ khối và động cơ từ giao thức tài chính phi tập trung (DeFi), đồng thời tăng tính hiệu quả trong việc sử dụng vốn.

- Mạng blockchain: Khi nhiều người dùng cầm cố token vào giao thức Liquid Staking Derivatives, điều này tương đương với việc gia nhập mạng blockchain chung, giúp gia tăng bảo mật của mạng và nâng cao tính phân quyền.

- Node Operator: Nhận phí khi hỗ trợ người cầm cố (staker) vận hành phần cứng, phần mềm để cầm cố coin trên mạng lưới.

- Các dự án phát triển trên mạng lưới: Người dùng sử dụng token từ giao thức Liquid Staking Derivatives làm tăng Tổng giá trị khóa (TVL) và khối lượng giao dịch cho các dự án đó.

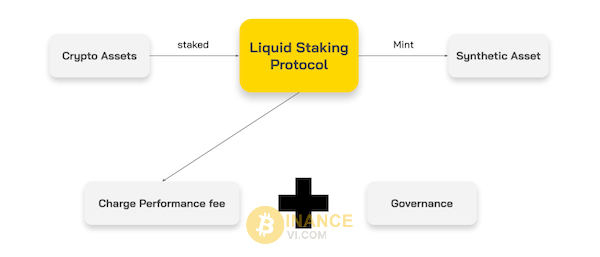

- Người nắm giữ token của các dự án có thể nhận lợi nhuận từ việc chia sẻ doanh thu và có thể tham gia vào quyết định quản trị (Governance) dự án.

Giao thức Liquid Staking Derivatives mang lại lợi ích cho nhiều bên

Như vậy, nếu nhu cầu sử dụng của người dùng tăng lên, lợi ích cho tất cả các bên liên quan cũng tăng lên, từ đó hình thành hiệu ứng mạng tích cực (positive network effect).

Đối với các token holder

Trong quá trình tham gia đầu tư và giữ token của các dự án Liquid Staking Derivatives, người nắm giữ thường được hưởng 2 lợi ích, trong đó có thể kể đến như quyền được chia sẻ doanh thu và quyền tham gia quản trị.

Khám phá 2 lợi ích quan trọng mà một token được hưởng

Quyền được chia sẻ doanh thu

Gần như tất cả các dự án Liquid Staking Derivatives đều thu phí giao thức thông qua việc áp dụng một khoản phí theo lợi nhuận thu được của người tham gia, phương pháp này được xem là hợp lý và tạo lợi ích đối xứng cho cả hai bên.

Dự án có thể chia sẻ toàn bộ hoặc một phần phí giao thức cho chủ sở hữu token hoặc người cầm cố (stakers) thông qua nhiều cách tính khác nhau.

Giả sử người dùng cầm cố 1,000 ETH vào Lido với tỷ lệ lợi suất hàng năm (APR) là 9%. Sau một năm, khi người đó rút vốn ra khỏi Lido (với mức phí giao thức là 10%), họ sẽ nhận lại số vốn ban đầu cộng với phần lợi nhuận từ khối (block reward), tổng cộng:

1,000 + 1,000 x 9% x 90% = 1,081 ETH

Về phía Lido, dự án thu được phí giao thức như sau:

1,000 x 9% x 10% = 9 ETH

Hãy tính toán doanh thu hiện tại của Lido trên mạng Ethereum với số lượng ETH được cầm cố trị giá khoảng 5.7 tỷ USD với tỷ lệ lợi suất hàng năm (APR) là 9% (giả sử Tổng giá trị khóa – TVL và APR không thay đổi). Khi đó, phí giao thức mà Lido thu được hàng năm sẽ lên tới 51.3 triệu USD.

Dù vậy, Lido Finance không chia sẻ lợi nhuận với chủ sở hữu token, thay vào đó, 10% phí giao thức được chuyển cho Node Operator và 5% còn lại sẽ được đưa vào Quỹ (Treasury) để tiếp tục phát triển. Như vậy, chủ sở hữu token LDO hầu như không nhận được lợi ích trực tiếp từ token.

Quyền tham gia quản trị – Governance

Governance là một đặc điểm cơ bản và gần như hiện diện ở tất cả các giao thức tài chính phi tập trung (DeFi Protocol) hiện nay. Điều này cho phép người nắm giữ (holder) có khả năng đề xuất hoặc tham gia biểu quyết trên các đề xuất để ảnh hưởng đến quá trình hoạt động của các dự án.

Đối với những nhà xây dựng hoặc các nhà đầu tư có quy mô lớn, điều này là một ưu thế quan trọng cho họ để tận dụng lợi ích hoặc thực hiện những cải tiến tích cực cho dự án. Tuy nhiên, đối với những người cầm cố (holder) nhỏ có hoạt động giao dịch, tính quản trị không đem lại nhiều giá trị.

Bất lợi khó tránh của Liquid Staking là gì?

Rủi ro có thể gặp của Liquid Staking token

Tổng quan

- Đối với Protocol: Trong khi các Giao thức Cho vay (Lending Protocol) có thể dễ dàng gặp phải các khoản nợ không trả, thì Liquid Staking Derivatives gần như không phải đối mặt với bất kỳ rủi ro nào liên quan đến bảo mật trong DeFi.

- Đối với người dùng (staker): Họ sẽ phải đối mặt với một số hạn chế khó tránh khỏi liên quan đến Tài sản Liquid Staking Derivatives. Ví dụ, như stETH, rETH, ankrETH,… Điều này thường xảy ra thường xuyên vì tính thanh khoản của các token này thường khá thấp. Nếu bị bán với khối lượng lớn trong thời gian ngắn, chúng có thể bị giá trị bị dao động khỏi giá theo thời gian.

Ví dụ minh họa

Vào tháng 6 năm 2022, khi thị trường trong lĩnh vực tiền điện tử đang trong xu hướng giảm mạnh, để giảm thiểu rủi ro liên quan đến tài sản có thanh khoản kém, trong đó bao gồm stETH – một token Liquid Staking Derivatives, Alameda đã thực hiện việc bán một lượng lớn stETH và chấp nhận thua lỗ nhẹ để đổi lấy ETH trên sàn giao dịch Curve Finance. Tuy nhiên, do khối lượng bán của Alameda Research quá lớn, điều này đã làm cho tỷ giá của cặp stETH/ETH giảm xuống 0.94 thay vì giữ nguyên ở mức 1 như bình thường.

Diễn biến của stETH từ 04/2021 – 01/2023

Các token được đề cập ở trên là stETH – một token Liquid được tạo ra bởi Lido Finance, hiện đang có giá trị vốn khoảng 5 tỷ USD với volume trong vòng 24 giờ tương ứng với 26 triệu đô la Mỹ. Tuy nhiên, thị trường cũng đang có rất nhiều token khác như ankrETH có giá trị vốn 50 triệu USD và khối lượng giao dịch trong 24 giờ chỉ đạt 100 nghìn USD. Điều này tạo ra một mức rủi ro khá cao cho người dùng nếu token bị dao động khỏi giá trị ổn định (de-peg).

Bên cạnh đó, nếu Liquid Staking Derivatives token được sử dụng rộng rãi trong DeFi, chúng có thể gây ra rủi ro lan truyền. Chẳng hạn, khi bạn sử dụng stETH làm tài sản thế chấp trên Aave để vay các tài sản khác. Nếu stETH giảm giá đột ngột, vị thế vay của bạn sẽ gặp nguy hiểm, gây rủi ro cho Lending Protocol với khả năng nợ xấu.

Khả năng bị de – peg và sụp đổ như đồng UST

Rủi ro de – peg đã và đang xuất hiện trước các staker nên đây là câu hỏi được quan tâm. Tuy nhiên, để xác định xem chúng có thể trải qua tình trạng sụp đổ giống UST không, chúng ta cần hiểu cơ chế và nguyên nhân khiến UST gặp sự cố.

UST là một loại tiền ảo ổn định thuộc hệ thống Algorithmic Stablecoin, được đảm bảo bởi giá trị của LUNA với tỷ lệ 1:1. Điều này có nghĩa là UST là một loại Stablecoin được đảm bảo đầy đủ nếu giá trị của LUNA vượt qua giá trị của UST.

Thế nhưng, trong tình hình thị trường giảm giá khiến giá trị của LUNA giảm mạnh, UST sẽ gặp khó khăn vì không đủ tài sản bảo đảm. Khi đó, người nắm giữ (holder) sẽ mất niềm tin và sự bán ra mạnh mẽ có thể dẫn đến sụp đổ của cả UST và LUNA.

Có thể nói UST gặp vấn đề de-peg và sụp đổ là do không đủ tài sản bảo đảm. Trong khi đó, với Liquid Staking Token, de-peg là một vấn đề phổ biến do tính thanh khoản thấp. Tuy nhiên, chúng sẽ không bị sụp đổ vì có tài sản đảm bảo rõ ràng được khoá trong Smart Contract.

Vì vậy những người đã tham gia và nắm giữ Liquid Staking Token không nên bán token khi chưa hiểu rõ lý do vì sao. Nếu tiến hành bán tháo Liquid Staking token, có nghĩa là họ cũng sẽ mất cả số lượng token được stake cùng với phần lãi tích lũy theo thời gian.

Trường hợp của Alameda Research phải bán stETH do việc stake ETH trong trạng thái “one-way staking” (Ethereum chỉ cấp quyền rút ETH trong thời gian nâng cấp Shanghai).

Một vài dự án Liquid Staking Derivatives tiêu biểu

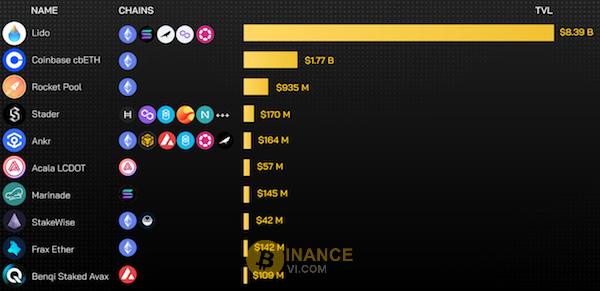

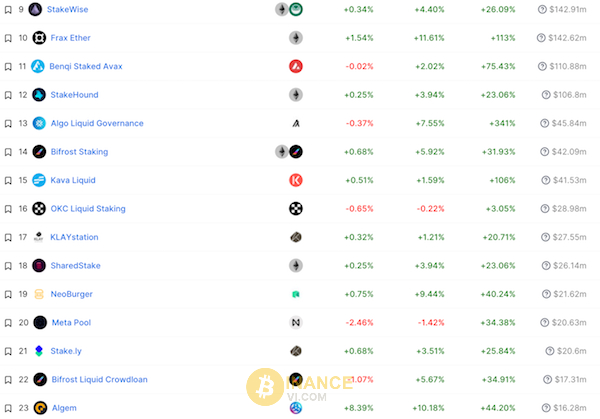

Theo số liệu từ DefiLlama cho đến tháng 2/2023, thị trường hiện có hơn 60 dự án DeFi Liquid Staking Derivatives khác nhau. Dưới đây là 4 dự án đáng chú ý mà bạn có thể cân nhắc và tham gia.

Số liệu thống kê các dự án Liquid Staking được quan tâm

Lido Finance

Khi nhắc đến top những dự án Liquid Staking là gì thì không thể thiếu Lido. Trong đó, Lido được xem là giao thức Liquid Staking Derivatives phát triển mạnh mẽ nhất trên thị trường tài chính phi tập trung (DeFi) và có tổng giá trị khóa (TVL) vượt trội so với các dự án khác. Lido hiện đã hỗ trợ 5 mạng lưới, bao gồm Ethereum, Solana, Polygon, Polkadot và Kusama. Trong thời gian tới, Lido Finance mở rộng phạm vi hoạt động của mình đến các nền tảng Layer 2 như Optimism và Arbitrum.

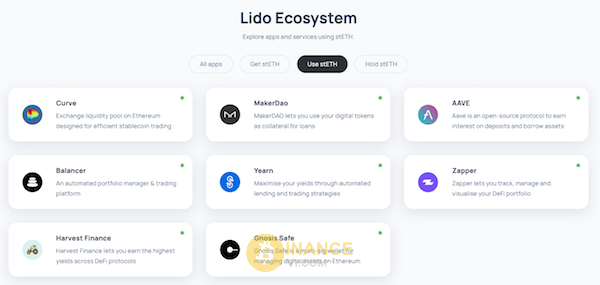

Những công ty đồng hành với Lido Finance bao gồm a16z, Coinbase, Paradigm, Dragonfly,…

Một trong những nguyên nhân giúp Lido Finance phát triển mạnh mẽ là do có sự hỗ trợ mạnh mẽ từ các đối tác, chấp nhận sử dụng Synthetic token mà Lido tạo ra, đặc biệt là stETH. Hiện tại, những token này đang được sử dụng trên các nền tảng như Uniswap, Balancer, Curve, Convex…

Rocket Pool

Rocket Pool là một dự án DeFi Liquid Staking Derivatives quan trọng thứ 2 trên thị trường. Tuy nhiên, họ chỉ tập trung vào việc hỗ trợ tài sản là ETH và chưa có kế hoạch hỗ trợ tài sản khác. Điểm đặc biệt của Rocketpool là họ cho phép các Node Operator bắt đầu tham gia với số lượng ETH nhỏ hơn, chỉ cần 16 ETH thay vì số lượng lớn hơn như các dự án khác. Rocket Pool nhận được hỗ trợ từ những nhà đầu tư lớn như ConsenSys Ventures, KR1.

Rocket Pool đã trở thành một trong những dự án lớn, thú vị và đáng chú ý trên thị trường hiện nay

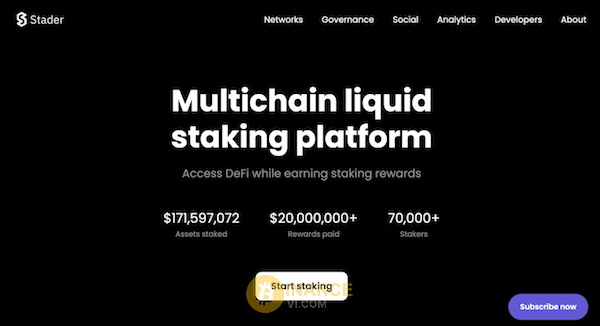

Stader Labs

Cái tên tiếp theo trong danh sách top dự án Liquid Staking Derivatives là gì là Stader Labs. Đây là một Liquid Staking Derivatives protocol hỗ trợ 7 mạng lưới khác nhau, gồm Ethereum, BNB Chain, Near, Terra 2.0, Fantom, Hedera, và Polygon. Kế hoạch mở rộng trong tương lai còn bao gồm Avalanche và Solana. Stader Labs đã nhận được sự hỗ trợ mạnh mẽ từ các backers uy tín như Pantera, Coinbase, Jump Capital và Blockchain.com…

Nhờ có sự đồng hành của các backers, dự án đã khẳng định vị thế của mình trong thị trường DeFi

Ankr Liquid Staking

Ankr khởi đầu là một dự án tập hợp các công cụ dành cho các nhà phát triển, giúp họ phát triển sản phẩm trong thị trường DeFi. Tuy nhiên, sau này, Ankr đã mở rộng và đa dạng hóa hoạt động với nhiều mảng khác nhau, bao gồm AppChain, Gaming SDK, API, và Liquid Staking Derivatives, và cuối cùng mảng mới này đã được ra mắt chính thức.

Hiện tại, Ankr đã phát triển và hỗ trợ 8 blockchain, trong đó có Ankr, Gnosis, Ethereum, Polygon, BNB Chain, Fantom, Avalanche, và Polkadot.

Nhờ sự ủng hộ của Binance Labs, NGC Ventures, OK Blockchain Capital và JD Capital… Ankr đã có thể tiếp tục phát triển và khẳng định tầm quan trọng của mình trong thị trường DeFi.

Ankr đã không ngừng mở rộng phạm vi hoạt động và đưa ra những giải pháp đa dạng

Một vài dự án Liquid Staking Derivatives khác

Chúng tôi vừa giới thiệu một số dự án Liquid Staking Derivatives chiếm vị thế trên thị trường, đồng thời hỗ trợ khá nhiều Blockchain Platform. Tuy nhiên, cần lưu ý rằng không phải tất cả các dự án này đều bao gồm tất cả các PoS blockchain, do đó có một số coin sẽ có dự án phát triển riêng.

Trong đó, Aptos tận dụng Tortuga, Near sử dụng Metapool, Algo với Algo Liquid Governance… Để tìm các dự án Liquid Staking Derivatives phù hợp với đồng coin mà bạn đang nắm giữ, bạn có thể tham khảo trang DefiLlama.

Việc sử dụng các công cụ và giao thức Liquid Staking Derivatives giúp người dùng tận dụng tiềm năng của tài sản đang nắm giữ

Các yếu tố đánh giá dự án Liquid Staking Derivatives là gì?

Đối với Staker

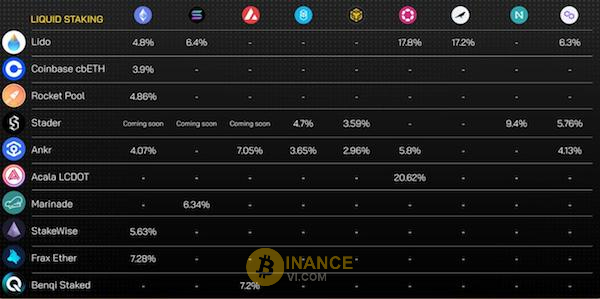

Mỗi dự án hiện nay cung cấp mức lãi suất khác nhau cho cùng 1 loại tài sản. Tuy nhiên, không phải lúc nào lãi suất cao nhất cũng là sự lựa chọn tốt nhất. Thay vào đó, các bạn nên thận trọng xem xét và đánh giá tỉ mỉ để đạt được sự cân bằng hợp lý giữa rủi ro và phần thưởng khi tham gia vào các giao thức này.

- Total Value Locked (TVL) là một chỉ số đo lường giá trị tổng của các token được cầm cố trong Protocol. TVL cao tương ứng với quy mô lớn của dự án trên thị trường.

- APY và APR là hai chỉ số thể hiện lãi suất của người cầm cố khi đầu tư tài sản vào các Liquid Staking Derivatives Protocol và cũng phản ánh lợi nhuận sau khi đã trừ đi phí.

- Phí dịch vụ: Được tính khi người dùng đóng góp vào doanh thu cho dự án. Và tương ứng với 10% theo chính sách của Lido và Stader Labs, được xác định dựa trên lợi nhuận của người tham gia.

- Mức độ phổ biến & vốn hoá của Liquid Staking Derivatives token: Yếu tố quan trọng giúp token giảm rủi ro bị depeg và giúp tìm kiếm lợi nhuận ở nhiều giao thức khác nhau.

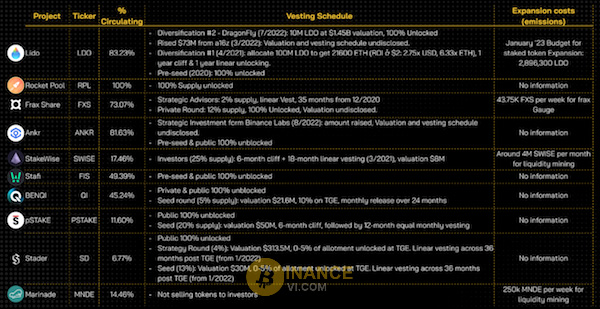

Bảng so sánh các dự án Liquid Staking Derivatives theo từng tiêu chí

Từ bảng trên, có thể thấy Lido Finance có phần thưởng thấp hơn so với StakeWise hoặc Frax Ether. Thế nhưng nếu bạn muốn chọn Liquid Staking token trong DeFi, thì Lido Finance là lựa chọn phù hợp nhất để stake ETH. stETH của Lido Finance có tính thanh khoản cao và được sử dụng rộng rãi trên nhiều nền tảng, giúp giảm nguy cơ depeg.

Đối với Protocol

Đối với Protocol của các Liquid Staking, các chỉ số vừa nêu cũng có ý nghĩa quan trọng, nhưng chúng không được xem là tiêu chí hàng đầu để đánh giá chất lượng. Thay vào đó, Liquid Staking Derivatives protocol nên chú trọng vào 4 yếu tố sau để đạt hiệu quả tốt nhất trong hoạt động của mình:

- Tập trung hoạt động và mở rộng ở các hệ sinh thái có triển vọng trong tương lai như Ethereum, BNB Chain, Polygon…

- Cách dự án tạo ra lợi nhuận ổn định và chia sẻ doanh thu cho native token.

- Cùng nhau hợp tác để phát triển các ứng dụng cho các Liquid Staking token, nhằm nâng cao tính thanh khoản và vốn hoá của token, giúp hạn chế khả năng bị depeg.

- Trong ba yếu tố đã đề cập, yếu tố cuối cùng đóng vai trò quan trọng và có thể thúc đẩy thành công của toàn bộ Protocol. Cơ bản nhất, các dự án Liquid Staking cần tạo cặp giao dịch có tính thanh khoản đủ tốt trên các AMM DEX.

Bảng thống kê tài sản, khối lượng giao dịch trong 24h và market cap của các dự án

Chẳng hạn như Lido Finance đã thiết kế nhiều cặp giao dịch stETH/ETH trên sàn giao dịch Uniswap v3, cũng như sàn Curve. Hơn nữa, người dùng cũng có thể thực hiện giao dịch stETH/Stablecoin trên các sàn Huobi, Gate và MXC. Đặc biệt, stETH đã được Aave chấp thuận làm tài sản thế chấp để vay trên nền tảng Aave, một trong những nền tảng cho vay lớn nhất trên thị trường DeFi, cho phép người nắm giữ stETH tối ưu hoá nguồn vốn của họ.

Hệ sinh thái Lido với những sản phẩm được nhiều người biết đến

Đối với Investor

Dưới đây là một vài khía cạnh bạn cần chú ý cùng với các yếu tố đã được đề cập.

- Vốn hoá của dự án: Giá trị vốn hoá của các dự án Liquid Staking Derivatives có thể được xác định bằng cách áp dụng định giá theo bội số dựa trên chỉ số TVL/Market Cap.

- Tốc độ tăng trưởng của token: Đây là yếu tố quan trọng song song với vốn hoá dự án. Các dự án có vốn hóa thấp thường được xem là hidden gem nhưng chúng cũng phải đi kèm với mức tăng trưởng của token cao. Nếu không, giá trị token sẽ khó tăng trưởng khi tốc độ tăng trưởng quá chậm.

- Giá trị và quyền lợi của token holder: Hầu hết các dự án không chia sẻ trực tiếp doanh thu cho người nắm giữ token, điều này khiến token chưa đạt được giá trị thực tế. Tuy nhiên, các nhà đầu tư có thể hy vọng rằng token vẫn có thể tăng giá trị nếu dự án được phát triển đúng hướng.

Về doanh thu

Hơn nữa, không phải tất cả các token đều thuộc mảng Liquid Staking Derivatives như LDO hay RPL. Ví dụ: Frax Finance là dự án Stablecoin, Ankr thuộc lĩnh vực Infrastructure, BenQi thuộc lĩnh vực Lending,…

Bản chất của các dự án thường được phân loại theo lĩnh vực hoạt động và mục tiêu

Khái niệm Liquid Staking là gì đã được trình bày chi tiết trong bài viết. Có thể nói, Liquid Staking đã đem đến một cách tiếp cận mới cho việc sử dụng tài sản PoS, mở ra những cơ hội mới trong lĩnh vực DeFi và giúp nâng cao tính thanh khoản và tính sẵn sàng sử dụng của các tài sản PoS. Sự phát triển của Liquid Staking Derivatives, với những dự án tiếp tục được theo dõi một cách sát sao và có thể trở thành một trong những xu hướng tiếp theo của thị trường DeFi.

Tôi Vũ Khương Thế – tác giả của trang web BinanceVi.com. Với hơn 5 năm trong thị trường tiền ảo với các thăng trầm mà bản thân đã rút được một ít kinh nghiệm. Tôi không muốn các anh em phạm phải những sai lầm mà tôi đã từng có. Đầu tư lúc được lúc mất nhưng trang bị đầy đủ kiến thức giúp ta vững tâm hơn với các quyết định của bản thân.