Tokenomics – đây là một khái nhiều xuất hiện vô cùng nhiều trong đầu tư Crypto, nhưng có lẽ lại rất ít nhà đầu tư hiểu Tokenomics là gì. Cụm từ này nghe về mặt lý thuyết có vẻ khá dễ hiểu, thế nhưng khi phân tích chuyên sâu thì lại vô cùng phức tạp. Cho nên để tìm hiểu chi tiết xem Tokenomics là gì gồm có những gì và đóng một vai trò như thế nào đối với việc quyết định đầu tư dự án? Trader hãy theo dõi những chia sẻ hữu ích sau đây của Binancevi.com nhé.

Tokenomics là gì?

Tokenomics là gì? Đây là một thuật ngữ được ghép lại bởi hai từ là Token (tiền mã hóa) và Economics (Kinh tế học). Vì vậy, Tokenomics có thể được hiểu là nền kinh tế của tiền mã hóa, cách chúng được xây dựng cũng như được áp dụng vào trong mô hình hoạt động của các dự án.

Khái niệm về Tokenomics

Tầm quan trọng của Tokenomics

Có lẽ nhiều trader chỉ thấy rằng Token cũng chỉ đơn giản là một loại tài sản được giao dịch ở trên sàn. Chính vì thế mà Tokenomics chắc là cũng không có gì quá đặc biệt đâu nhỉ?

Tuy nhiên, trader hãy nhìn vào quan sát hình ảnh bên dưới đây và hãy tưởng tượng rằng thị trường Crypto sẽ tương tự như là một ván bài có rất nhiều người tham gia vào. Trong đó sẽ bao gồm:

- Developer: Vitalik Buterin, Andre Cronje,…

- Market Maker: Sam FTX, CZ Binance,…

- Quỹ đầu tư lớn: a16z, ParaFi, Multicoin, …

- Nhà đầu tư nhỏ lẻ: Phần lớn các trader cá nhân.

Như vậy, cnhuwnxg người ngồi gần với bàn cờ nhất là ai? Người sẽ điều khiển ván game này là ai? Nhìn vào đây, trader sẽ thấy rằng đến cả Justin Sun còn không có quyền tiếp cận đến ván bài thì chắc chắn những trader nhỏ lẻ như chúng ta đây sẽ chỉ là những người đứng ở ngoài sòng bạc chờ đợi kết quả mà thôi.

Tokenomics và tầm quan trọng của nó

Thực tế là thế, các trader chỉ là đang tham gia vào một cuộc chơi được các Market Maker, các Developer/Builder và các quỹ đầu tư lớn tạo ra. Từ trend IEO, ICO, IDO cho đến GameFi, NFT ở trên các hệ sinh thái.

Như vậy, nhân tố nào sẽ giúp họ có thể điều khiển cuộc chơi? Câu trả lời đó chính là token, đây là thứ mà trader có thể mua bán cũng như đặt niềm tin vào nó. Tuy nhiên, token lại là thứ được các Builder, Market Maker, Developer sừng sỏ xây dựng nên. Thị trường Crypto trong ngắn hạn sẽ là Zero-sum game. Tất cả sẽ đều có mong muốn kiếm tiền, vậy thì ai sẽ là người bị mất tiền?

Nếu như muốn kiếm tiền cũng như hiểu được việc làm của các Market Maker, trader chỉ cần nắm được sự vận hàng của Token, hay nói đơn giản thì nó chính là Tokenomics.

Những yếu tố hình thành nên Token và Tokenomics

Coin/Token Supply

Trước đây, Circulating Supply và Total Supply chính là hai khái niệm được các trader sử dụng rất thường xuyên. Tuy nhiên, cả CoinMarketCap và Coingecko đã bỏ sung thêm một khái niệm mới nữa đó chính là Max Supply – khái niệm này khá là dễ bị nhầm lẫn với khía niệm về Total Supply.

Khái niệm về Coin/Token Supply

Đối với một coin hay token thì sẽ gồm có những thông số cơ bản như sau:

Total Supply – Tổng cung

Total Supply hay còn gọi là Tổng cung với ý nghĩa là tổng số lượng coin hoặc token đang lưu thông cũng như đang bị khóa trừ đi số lượng coin hoặc token đã bị burn. Total Supply ban đầu sẽ là một con số được đội ngũ phát triển dự án thiết kế sao cho phù hợp nhất với mô hình vận hàng.

Khi đi vào tìm hiểu chi tiết thì Total Supply sẽ gồm có các dạng như sau:

- Tổng cung cố định: Đây sẽ chính là số lượng coin/token đã được định sẵn vào lúc ban đầu và không thể nào thay đổi được. Ví dụ như, Bitcoin có tổng cung là 21 triệu BTC, Uniswap có tổng cung là 1 tỷ UNI,…

- Tổng cung không cố định: Chính là số lượng coin/token có thể được thay đổi tùy theo vào sự hoạt động của mỗi dự án và được chia thành những nhóm sau đây:

- Tổng cung tăng dần bởi vì được mining thêm: Chẳng hạn như số ETH ở trên thị trường có sự phụ thuộc vào hiệu suất hoạt động của mạng lưới CAKE, Ethereum sẽ được mint khi mà trader Farm ở trên Pancake Swap,…

- Tổng cung giảm dần bởi vì bị burn: Chẳng hạn như ban đầu Binance Coin có tổng cung là 200 triệu BNB và còn lại 100 triệu,…

- Tổng cung thay đổi một cách liên tục bởi vì cơ chế Issue-Burn: Như các là Stablecoin chủ yếu như Crypto-backed Stablecoin (DAI, VAI,…), Algorithmic Stablecoin (FEI, AMPL,…), Centralized Stablecoin (USDT, USDC,…)

Circulating Supply – Cung lưu thông

Circulating Supply là một khái niệm có sự đề cập đến số lượng Token ở trên thị trường đang được lưu thông.

Max Supply – Cung tối đa

Max Supply sẽ xác định số lượng token đang tồn tại tối đa là bao nhiêu, trong đó gồm có cả các token đang có sẵn hoặc trong tương lai sẽ được khai thác.

Đọc vị Token Supply

Đọc vị Token Supply với các Token/coin khác nhau

Bên trên đây chính là thông số Token Supply của 3 loại coin/token khác nhau mà trader có thể tham khảo.

- ETH: Ethereum được biết đến là một token không có tổng cung, tức là No Max Supply và sẽ được mint ra thêm khi mà mạng lưới có nhu cầu sử dụng. Sau khi đã được mint, ETH sẽ có khả năng lưu thông và không bị tổ chức nào khóa cả (Circulating Supply = Total Supply).

- SRM: Serum được thiết kế với một lượng nhất là khoảng 10 tỷ SRM – Max Supply. Số SRM cho đến thời điểm hiện đại có khả năng sẽ đạt cao nhất là trên 161 triệu SRM (Total Supply). Tuy nhiên, thực tế chỉ có 50 triệu SRM (Circulating Supply) được lưu hành.

- NEAR: Near Protocol có Token Supply là loại cơ bản nhất cũng như là thường xuyên gặp nhất. Số lượng token và tổng cung được thiết kế ban đầu sẽ có sự bằng nhau, tức là Total Supply = Max Supply, nó sẽ được mở khóa đần dần cho đến khi nào đạt được 1 tỷ NEAR (Circulating Supply).

Market Cap & Fully Diluted Valuation

Đọc vị FDV và Market Cap của một coin/token

- Market Cap được biết đến là vốn hóa của dự án cùng với số lượng token đang lưu thông tại thời điểm đó ở trong thị trường. Từ Circulating Supply, trader sẽ tính được Market Cap.

Market Cap = Circulating Supply x Token Price

- Fully Diluted Valuation (FDV): Chính là vốn hóa của dự án, tuy nhiên nó được tính cùng với tổng số lượng token đang được lưu thông và chưa được unlock trong dự án. Từ Tổng cung, trader sẽ tính được FDV.

FDV = Total Supply x Token Price

Như vậy, vì sao vốn hóa lại có sự ảnh hưởng đến tiềm năng của sự tăng trưởng hơn là giá?

Hiện tại, trader có thể thấy được rằng giá của token đang phụ thuộc vào khá nhiều yếu tố, bên cạnh Phân tích cơ bản (Fundamental Analysis) thì nó còn phụ thuộc vào Total Supply ban đầu tư token. Chẳng hạn như một dự án với token A có Market là 10 triệu đô.

- Nếu như dự án phát hành 10 triệu A token thì ta được mỗi A token = 1$.

- Nếu như dự án phát hành 10 tỷ A token thì ta được mỗi A token = 0,01$.

Số lượng token được phát hành có khả năng sẽ dao động từ chục nghìn cho đến vài tỷ token. Tuy nhiên, vốn hóa mới chính là yếu tố quan trọng khi tác động đến sự tăng trưởng của token.

Ví dụ đối với thị trường Leding, Aave và Compound là hai dự án về phân tích cơ bản có tiềm năng ngang nhau. Từ đó, Compound hoàn toàn có thể đạt được đến Market Cap của Aave.

Xét về giá, giá của mỗi COMP sẽ cao hơn so với AAVE. Tuy nhiên, tiềm năng tăng trưởng của AAVE lai cao hơn bởi vì Compound chưa đạt được mức trần. Nếu như Market Cap của Compound đạt được như Aave thì mỗi COMP sẽ đạt đến 735$.

Giá và Market Cap đang có sự lầm tưởng

Token Governance

Trên thị trường hiện đại đang có khoảng 10.000 token và coin. Tuy nhiên, không phải token nào cũng sẽ đều hoạt động theo cơ chế Decentralized giống như là Bitcoin. Sẽ cs token/coin được quản trị dựa theo cơ chế Decentralized. Trong đó, gồm có ba loại cơ bản như sau:

Token Governance của một vài loại coin ở trên thị trường

Decentralized – Token Phi tập trung

Decentralized là những loại coin/token mang trong mình một cơ chế quản lý hoàn toàn được cộng đồng quyết định và không bị bất kỳ tổ chức này áp lực quản trị. Ví dụ như Ethereum, Bitcoin,…

Centralized – Token Tập trung

Centralized là các coin/token có cơ chế quản trị bởi một tổ chức đứng đầu nhất định quyết định. Tổ chức này sẽ được quyền tác động lên tính chất của đồng coin hoặc là các dự bán mà loại token đó đang đại diện. Thông thường, các dự án Full-backed Stablecoin như TrueUSD, Tether; các loại token của những sàn giao dịch như FTX, Houbi hoặc là những dự án đang có mộ hình quản trị Centralized như là Ripple,…

Từ Centralized cho đến Decentralized

Bên cạnh các coin/token được xây dựng cùng với một cơ chế quản trị ban đầu là Centralized, sau đó mới được dần dần phân quyền ra cho cộng đồng.

Chẳng hạn như Binance Coin vào lúc đầu được Binance quản trị hoàn toàn. Tuy nhiên, sau khi ra mắt Binance Smart Chain và chương trình “Validator Spotlight” một thời gian thì Binance cũng đã dần dần phi tập trung hóa đối với mạng lưới BSC và BNB Token sẽ được chuyển dần cho các trader kiểm soát.

Token Allocation

Trước khi bắt đầu đầu tư vào một loại token nào đó, Token Allocation sẽ giúp trader nhận biết được tỷ lệ token phân bổ ở giữa các nhóm Stakeholder có được hợp lý chưa cũng như là các tác động của chúng đến tổng thể dự án.

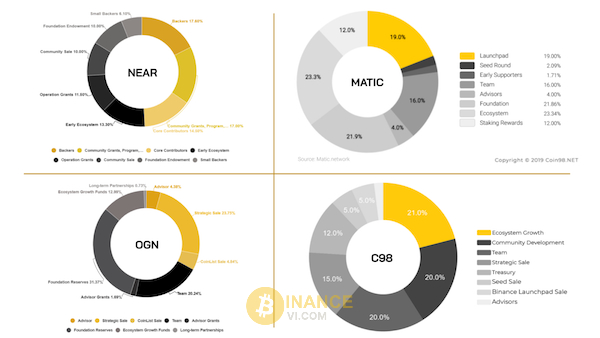

Token Allocation của một vài token/coin

Team

Tema được biết đến là phần token sẽ được dành cho đội ngũ phát triển dự án. Trong đó nó sẽ gồm có một lượng token của các thành viên đóng góp giá trị dành cho dự án như là developer, founder, marketer, advisor,…Thông thường, con số lý tưởng nhất là rơi vào khoảng là 20% tổng cung.

- Nếu như tỷ lệ này là quá thấp thì đội ngũ của dự án sẽ không thể nào có động lực để phát triển dự án một cách lâu dài.

- Nếu như tỷ lệ này quá cao, cộng đồng của dự án đó sẽ không có động lực để hold token. Từ đó, token đang bị chi phí bởi một thực thể quá nhiều. Điều này đã khiến cho một vài vấn đề xảy ra như là khả năng bị làm giá cao hay tập trung quyền lực.

Foundation Reserve

Reserve cũng chính là một khoản dự trữ của dự án để nhằm giúp cho sản phẩm hoặc là những tính năng trong tương lai được phát triển. Đây là một khoản token không có sự quy định cụ thể về số lượng. Thông thường, nó sẽ chiếm khoảng từ 20%-40% tổng cung.

Liquidity Mining

Liquidity Mining được biết đến chính là Allocation xuất hiện khá nhiều ở trong khoảng thời gian gần đây, đặc biệt là sau khi các dự án DeFi phát triển từ hối tháng 9/2020 một cách mạnh mẽ cho đến nay. Liquidity Mining là khoản token được mint ra tương tự như là một phần thưởng dành cho những nhà cung cấp thanh khoản cho các giao dịch DeFi.

Private / Seed / Public sale

Đây sẽ là số lượng token dành cho những đợt mở bán huy động vốn để nhằm mục đích phát triển dự án. Các dự án thông thường sẽ gồm có ba đợt mở bán giống như là Seed Sale, Public sale và Private Sale (Chi tiết nằm trong mục Token sale).

Tìm hiểu về Private / Seed / Public sale trong Token Allocation

Airdrop / Retroactive

Để dự án có thể thu hút được người dùng ở lúc ban đầu, thông thường người dùng sẽ được họ airdrop một phần rất nhỏ token allocation của dự án. Nó sẽ chiếm khoảng từ 1% đến 2% tổng cung.

Khoảng từ năm 2019 trở về trước, trader nếu như muốn nhận được Airdrop thì chỉ cần thực hiện một vài thao tác đơn giản như là Follow, Retweet, Like các post xuất hiện ở trang Twitter của họ.

Tuy nhiên, bắt đầu kể từ năm 2020, nếu như muốn nhận Airdrop thì bắt buộc phải chấp nhận các điều kiện khó hơn rất nhiều. Nó yêu cầu trader phải “Skin in the game”, tức là sử dụng sản phẩm để nhận Retroactive hoặc Airdrop. Một vài Retroactive phổ biến mà trader nên biết đến như là 1Inch Network (1INCH), Uniswap (UNI),…

Other Allocation

Tùy thuộc theo từng dự án mà ở mỗi trường hợp cụ thể sẽ họ có một phần Allocation khác nhau, đó có thể sẽ là Strategic Partnership hay Marketing,… Allocation thông thường có tỷ trọng họ và có thể được bao gồm của trong Foundation Reserve.

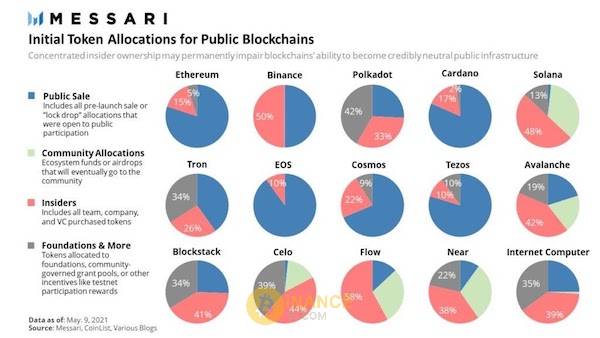

Điểm khác biệt giữa hai chu kỳ đó là:

- Giai đoạn 2017-2018: Public sale chiếm đến hơn 50%, Insider chiếm ít hơn. Chẳng hạn như ADA, XTZ, ETH, ATOM,…

- Giai đoạn từ 2019 trở đi: Public sale chiếm khoảng từ 20% cho đến 30%, tỷ trọng của Insider sẽ lớn nhất. Ví dụ như SOL, AVAX, NEAR,…

Trong đó:

- Public Sale sẽ chính là lượng token được mở bán ra cho cộng đồng.

- Insider sẽ bao gồm các quỹ đầu tư và đội ngũ phát triển,…

Điều này có thể được giải thích bởi vì token của các dự án ở giai đoạn trước đây không được ứng dụng vào trong hệ sinh thái nhiều và họ cũng cần phải có được một nguồn vốn để phát triển dự án. Còn ở tại thời điểm hiện tại, thị trường bắt đầu có sự xuất hiện của những quỹ đầu tư lớn và trong nhiều nền tảng cũng đã ứng dụng token nhiều hơn. Chính vì vậy mà Foundation và Insider sẽ chiếm một lượng lớn token có ở trên thị trường.

Sự khác nhau về token allocation của các token/coin được sáng lập trước và sau 2018

Token Release

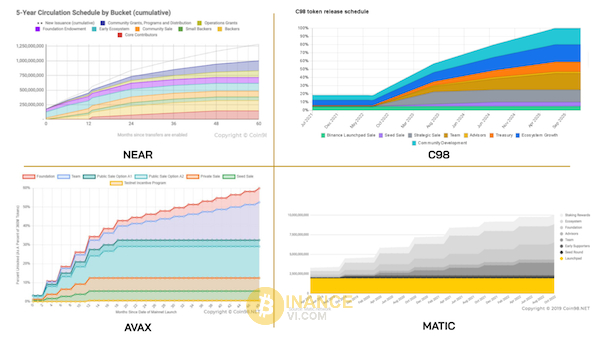

Token Release được biết đến là một kế hoạch phân phố token ra bên ngoài thị trường lưu thông của mỗi một dự án. Cũng giống như là Token Allocation, Token Release cũng sẽ có sự ảnh hưởng khá lớn đến giá của token cũng như là động lực hold token của một cộng đồng. Ở trên thị trường hiện tại đang có hai kiểu phân bổ token như sau:

Phân bổ token dựa trên lịch trình được định sẵn

Mỗi dự án khác nhau thì cũng sẽ có sự khác nhau về token release. Tuy nhiên, trader có thể phân loại chúng thành những quãng thời gian như dưới đây:

Token release phổ biến trên thị trường của một vài token

- Dưới 1 năm: Những dự án có tốc độ release 100% token dưới một năm sẽ thể hiện rằng đội ngũ dự án không có sự đồng hành lâu dài cùng với sản phẩm mà họ đang xây dựng và cũng không có thể nào mang lại được nhiều giá trị cho nền tảng và token đó.

- Từ 3 năm – 5 năm: Đây chính là một khoảng thời gian vô cùng lý tưởng để release 100% token bởi vì tốc độ thay đổi của thị trường Crypto rất nhanh chóng. Kể từ khi được “Mainstream” bắt đầu từ năm 2017 cho đến hiện nay, thị trường Crypto cũng chỉ mới trải qua khoảng thời gian là năm năm mà thôi.

Thị trường trong mỗi năm đều đã chứng kiến sự đào thải của rất nhiều dự án không có sự hiệu quả cũng như cho ra mắt nhiều dự án có tiềm năng hơn. Vì vậy mà từ 3 năm – 5 năm chính là một con số khá lý tưởng để có thể thúc đẩy được động lực phát triển của một team và động lực hold token của cộng động.

- Trên 10 năm: Trừ Bitcoin thì những dự án có token release schedule đến 10 năm sẽ rất khó để tạo động lực cho holder. Lý do là bởi vì họ phải chịu sự lạm phát của một token trong vòng 10 năm và sẽ không có ai đảm bảo được rằng đôi ngũ trong thời gian đó sẽ hoạt động hiệu quả.

Như vậy, số lượng token release phải được thiết kế sao cho hai yếu tố sau có thể được cân bằng

- Quyền lợi mà token holder mang lại khi nắm giữ token của nền tảng đó.

- Giá trị của số lượng token khi được release mỗi ngày (nghĩa là lạm phát).

Nếu như số lượng token so với hiệu suất hoạt động của dự án bị release quá nhanh thì giá token sẽ có xu hướng suy giảm bởi vì các trader không còn động lực để có thể nắm giữ được token nữa.

Phân bổ token theo nhu cầu sử dụng và theo hiệu suất

Để vấn đề lạm phát so với kế hoạch ban đầu xảy ra quá nhanh được giải quyết thì một vài dự án đã lựa chọn release token theo tiêu chí cụ thể chứ không còn dựa vào thời gian được định sẵn nữa. Đây chính là cơ chế tương đối hay bởi vì nó sẽ giúp giá của token ổn định hơn nếu như chúng được áp dụng hợp lý.

Chẳng hạn như MarkerDAO không có thời gian phẩn bổ token một cách cụ thể. Nó sẽ được tùy thuộc vào nhu cầu sử dụng thực tế ở trên nền tảng mà số lượng WKR sẽ được phân bổ hợp lý. Từ đó hoạt động Borrowing hoặc Lending xuất hiện thì MKR token mới được release.

Dựa vào hiệu suất và nhu cầu sử dụng để phân loại token

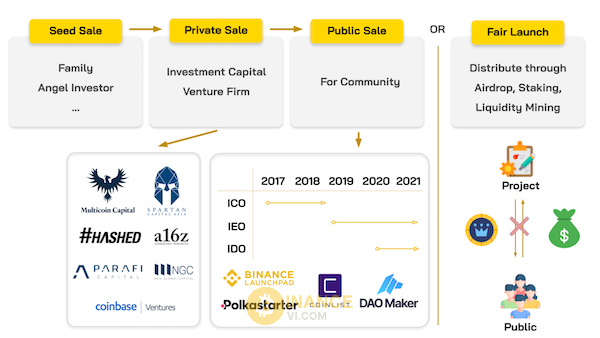

Token Sale

Token sale được biết đến là hình thức duy động vốn nhờ vào việc mở bán cổ phần giống như là những công ty ở trong thị trường truyền thống. Tuy nhiên, cổ phần sẽ được thay thế bằng token đối với thị trường Crypto.

Nếu nhu những công ty truyền thống thông thường có khoảng 5 đợt gọi vốn thì những dự án ở trong Crypto sẽ có 3 đợt gọi vốn bằng cách mở bán token. Giá trị định giá của công ty thông thường sẽ không cụ thể đối với từng ngành nghề, quy mô hay khu vực nào đó. Tuy nhiên, tại Series C, những công ty lớn mạnh có thể định giá bản thân từ 100 triệu USD trở lên.

- Traditional Company: Seed; Series A, Series B; Series C; Pre-seed.

- Crypto Project: Private sale, Seed sale, Public sale.

Mức định giá trung bình ở thị trường Crypto sẽ thấp hơn bởi vì thị trường này còn khá mới và marketcap so với thị trường cổ phiếu của một vài quốc gia lớn vẫn còn nhỏ hơn rất nhiều.

Quá trình mở bán coin/token từ Seed cho đến Public sale

Seed sale

Seed sale được biết đến là đợt mở bán token đầu tư của dự án. Phần lớn các dự án ở trong đợt mở bán này sẽ đều chưa được hoàn thiện sản phẩm. Sẽ có một vài dự án mở bán token tương tự như là hình thức gọi vốn nhằm để triển khai dự án.

Những quỹ đầu tư vào Seed sale hầu hết đều là các quỹ đầu tư mạo hiểm, họ chấp nhận phần rủi ro cao, tuy nhiên cũng sẽ nhận được phần thưởng giá trị tương ứng khi dự án thành công.

Private sale

Nếu như Seed sale đa số là các quỹ đầu tư mạo hiểm thì Private sale sẽ là các quỹ đầu tư lớn và nổi tiếng. Ở giai đoạn này, các dự án thông thường sẽ cho ra mắt sản phẩm cũng như chứng minh được một phần thành tích của mình khi mà gọi vốn được ở vòng Seed sale.

Public sale

Public sale đây chính là đợt mở bán token dành cho cộng động. Dự án này có thể launch token ở một dạng hình thức ICO giống như năm 2017, hoặc là launch token nhờ vào các bên thứ ba ở dạng hình thức IDO hoặc IEO.

Fair token distribution

Tuy nhiên, cũng sẽ có rất nhiều dự án không mở bán dưới bất cứ hình thức này cả mà thay vào đó sẽ được phân phối dựa vào những hoạt động như là Airdrop, Testnet, Staking, Liquidity Providing,… Điều này đã giúp cho dự án được trở nên “bình đẳng” hơn khi so sánh chúng với cộng đồng quan tâm cũng như tiếp cận được với trader nhiều hơn.

Một vài Fairlaunch, Project nổi bật mà trader có thể kể tên như là Yearn Finance (YFI), Uniswap (UNI), Sushiswap (SUSHI),… Họ sẽ không mở bán token để mua raise fund dưới bất kỳ hình thức nào mà sẽ phân phối token đến những trader thật sự của nền tảng.

Cơ chế này sẽ có một vài nhược điểm và ưu điểm như sau:

- Ưu điểm: Token được phân phối dành cho những người có sự đóng góp giá trị vào dự án, giảm đi tình trạng “dump” sâu bởi vì người mua Private sale và Seed sale sẽ “xả” token.

- Nhược điểm: Dự án “bỏ lỡ” một phần vốn gọi từ cộng đồng để nhằm phát triển dự án.

Đôi nét về Fair token distribution

Token Sale có sự tác động đến Tokenomics như thế nào?

Không có mức chuẩn hay một quy định cụ thể nào đối với sự chênh lệch giá bán ở giữa những đợt token sale. Đối với một dự án, so với giá Private sale thì giá Public sale có thể sẽ gấp đôi, nhưng giá Private sale lại có thể gấp đôi giá Seed sale. Điều này sẽ phụ thuộc hoàn toàn vào dự án.

Tuy nhiên, họ sẽ vẫn giữ được mức chênh lệch khá là hợp lý. Bởi vì nếu như giá bán ở mỗi đợt xuất hiện sự chênh lệch quá cao thì các trader đến trước sẽ có thể chốt lời sớm. Ngược lại, các trader đến từ vòng sau sẽ không còn động lực để tham gia vào mở bán nữa.

Vì vậy mà những dự án áp dụng cơ chế release token vào để nhằm phân bổ quyền lợi hợp lý ở giữa các trader. Nếu như mức chênh lệch giữa giá bán của mỗi đợt cao, các trader đến trước sẽ phải thời gian lock kéo dài hơn. Trong khi đó, các trader mua với mức giá cao hơn sẽ hoàn toàn được unlock token sớm hơn.

Token Use case

Token Use case chính là mục đích sử dụng của token, đây chính là một yếu tố đặc biệt quan trọng của một Tokenomics để giúp trader có thể định giá một token ở trên thị trường dựa vào các quyền lợi mà token đã đem đến cho các holder.

Chức năng trên thị trường của một vài token/coin

Token thông thường sẽ có các chức năng như sau:

Staking

Phần lớn các dự án ở hiện tại sẽ đều hỗ trợ Staking đối với những native token của chính mình. Điều này đã tạo nên động lực cho các trader nắm giữ token bởi vì được phân phối thêm token giống như là một phần lãi. Token holder sẽ phải chịu lạm phát nếu như không có cơ chế Staking bởi vì đều có một số lượng token mới được mint ra cung lưu thông vào mỗi ngày.

Staking ngoài ra cũng sẽ có thêm một lợi ích đó là giúp cho số lượng token lưu thông ở trên thị trường được giảm đi. Điều này sẽ khiến cho áp lực bán được giảm đi giúp cho giá tăng trưởng dễ dàng hơn. Đối với những mạng lưới sử dụng cơ chế Proof-of-Stake, số lượng token tăng lên nhờ stake cũng sẽ giúp cho mạng lưới trở nên có sự phi tập trung và trở nên an toàn hơn.

Chẳng hạn như Cardano (ADA) có sự tăng trưởng từ 0.2$ lên đến 2$ (có sự tăng trưởng 1,000%) kể từ khi bắt đầu vào năm 2021. Để tăng trưởng được như vậy, theo như lý thuyết thì lượng vốn hóa đổi vào dành cho ADA phải gấp 10 lần.

Tuy nhiên, thực tế lại không rất khác biệt, con số vốn hóa đổ vào ADA thấp hơn rất nhiều lần. Điều giúp cho ADA có thể gia tăng mạnh mẽ như vậy đó chính là bởi vì có đến 75% số ADA đang được lưu hành đã được Stake. Chính điều này đã giúp cho ADA tạo ra được một áp lực bán thấp ở trên thị trường và từ đó tạo động lực tăng trưởng cho ADA.

Liquidity Mining (Farming)

Đối với những DeFI xuất hiện nhiều trong khoảng thời gian gần đâu. Trader có thể sử dụng chúng nhằm cung cấp thanh khoản dành cho những giao thức DeFI, ngược lại, họ cũng sẽ được thưởng native token từ chính dự án. Chẳng hạn như cung cấp thanh khoản cho Uniswap để có thể nhận về UNI,…

Phí mạng lưới (Transaction fee)

Để một dự án có thể được thực hiện, trader cần phải tiến hành trả phí dành cho mạng lưới, cụ thể đó chính là các Validator để họ có thể xác nhận giao dịch giúp mình. Mỗi mỗi mạng lưới blockchain sẽ có được một native token riêng biệt sử dụng nhằm trả phí cho mạng lưới, thông thường sẽ là những dự án hoạt động ở trong lĩnh vực đó là blockchain platform). Ví dụ như là:

- Ethereum dùng ETH.

- Binance Smart Chain thì dùng BNB.

- Solana dùng SOL.

- Polygon dùng MATIC.

Governance

Phần này đã được đề cập đôi nét ở phần trên, những nền tảng có thể được quản trị dựa theo cơ chế Decentralized hoặc là Centralized cũng sẽ đều có sự tùy thuộc vào nhà phát triển của dự án. Tuy nhiên phần lớn các nền tảng DeFi hiện tại sẽ đều được quản trị dựa theo cơ chế là Decentralized.

Điều này cũng đồng nghĩa với việc rằng các token holder sẽ có khả năng đề xuất cũng như biểu quyết để tạo ra các sự thay đổi trong nền tảng mà họ tham gia. Những đề xuất đó có thể liên quan đến tốc độ release token, phí giao dịch, hoặc là các vấn đề lớn hơn chẳng hạn như là đề xuất cho đội ngũ phát triển dự án để nhằm mở rộng sang một blockchain mới.

Decentralized Governance được áp dụng nhiều trong nền tảng DeFi

Hiện tại, những nền tảng DeFi nổi bật như Sushiswap, Compound, Uniswap,… đều áp dụng cơ chế Decentralized Governance để nhằm cho phép trader có thể tham gia quản trị. Tuy nhiên, đa số cộng đồng sẽ chỉ dừng lại ở quyền hạn là biểu quyết (Voting) chứ không thể tạo ra Đề xuất (Proposal) cho nền tảng. Bởi vì số lượng token cần để một Proposal tạo ra thông thường sẽ có giá trị vô cùng cao.

Quyền lợi khác (Launchpad,…)

Đây chính là một trong số các yếu tố vô cùng quan trọng có thể giúp cho token lưu thông cũng như tạo ra động lực để trader nắm giữ token. Những dự án launchpad thông thường cũng sẽ yêu cầu trader stake token để có thể trực tiếp tham gia vào những đợt mở bán. Hoặc là được nhận quyền lợi khi tham gia vào chương trình bốc thăm giải thưởng NFT.

Chẳng hạn như DAO Maker yêu cầu hold DAOS, Polkastarter yêu cầu hold POLS.

Case study liên quan đến Tokenomics

Disclaimer: Đây chính là một góc nhìn cá nhân và sẽ không phải là lời khuyên dành cho đầu tư dưới mọi hình thức.

Trader nên lưu ý rằng để có thể đánh giá về sự tăng trưởng tiềm năng của một dự án, Tokenomics sẽ chính là yếu tố quan trọng. Tuy nhiên, giá của token và tiềm năng của dự án sẽ còn được đánh giá dựa vào nhiều yếu tố khác nữa. Tokenomics không phải là một yếu tố tác động đến tiềm năng tăng trưởng duy nhất của giá.

Sau đây chính là một vài dự án hiệu quả và không hiệu quả có Tokenomics mà trader có thể xem qua và hình dung dễ dàng nhất.

Tokenomics hiệu quả

Tokenomics là gì đã được tìm hiểu ở phần trên, vậy thì Tokenomics hiệu quả sẽ bao gồm những gì và được đánh giá ra sao, hãy theo dõi phần nội dung tiếp theo nhé.

Binance Coin (BNB)

Token Supply

- Tổng cung ban đầu: 200 triệu BNB.

- Thời gian unlock: 5 năm đã unlock 100%.

- Kèm theo cơ chế burn cho đến khi Circulating Supply còn lại 100 triệu BNB.

Điều này nhằm giúp giảm phát và tạo ra động lực tăng giá cũng như tạo động lực hold dành cho BNB holder.

Token Use Case

Tuy nhiên, đây không phải là lý do chính giúp cho BNB có được sự tăng trưởng trong thời gian vừa qua một cách vượt trội. Điểm sáng nhất ở BNB đó chính là việc thiết kế token use cases cho phép BNB được sàn Binance cũng như mạng lưới Binance Smart Chain ứng dụng một cách triệt để.

- Sàn Binance: Tham gia Launchpad, giảm phí giao dịch, thế chấp và vay, Staking, Giao dịch phái sinh,…

- Binance Smart Chain: Đơn vị tiền tệ chính, Phí mạng lưới, Staking, Farming (BNB được dùng tương tự như tài sản chính để nhằm tạo ra cặp thanh khoản, nó giống như là ETH ở hệ sinh thái Ethereum và đây chính là nhân tố chính khiến tăng trưởng mạnh buy demand của BNB.

Hiện nay, Binance đang có kế hoạch tập trung vào việc phát hiện Binance Pay. Và đồng thời BNB cũng hoàn toàn có thể trở thành một đơn vị thanh toán bất cứ lúc nào cũng đều có thể phổ biến được nếu như được Binance áp dụng một cách thành công. BNB đã chứng minh sự thành công của mình qua biểu đồ tăng trưởng đầy mạnh mẽ ở trong năm nay.

Kết quả cho thấy BNB đã có sự tăng trưởng ở trong khoảng giá tích lũy 20$ lên đỉnh điểm ở mức 650$ (gia tăng 3,250%) và đang được duy trì ở mức 300$ (tăng 1,500%).

Cơ chế đốt coin nhằm mục đích giảm nguồn cung của BNB

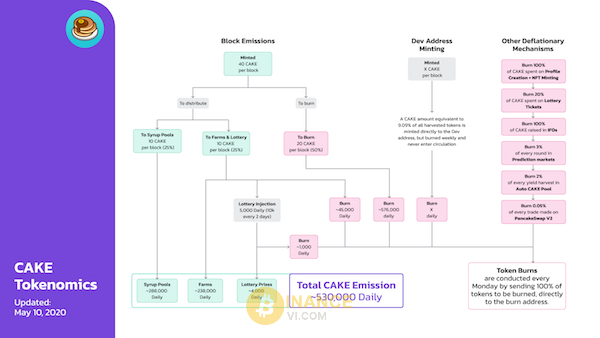

Pancakeswap (CAKE)

CAKE chính là một native token ở trên hệ sinh thái Binance Smart Chain của nền tảng AMM DEX Pancakeswap.

Token Supply

- CAKE không có tổng cung, tức là không có số CAKE giới hạn.

- 530.000 CAKE được phân phối mỗi ngày thông qua Lottery Pool, Farming Pool và Syrup Pool.

- CAKE sẽ được burn khi mà trader sử dụng bất cứ sản phẩm nào của Pancakeswap.

Token Use Case

CAKE được thiết kế với mục đích ứng dụng toàn diện ở trong những sản phẩm của Pancakeswap, trong đó gồm Staking để tham gia IFO, Syrup Pool (Staking), và phương tiện thanh toán ở trong Prediction và Lottery.

Như vậy, dù không có tổng cung thế nhưng Pancakeswap vẫn kiểm soát cung lưu thông của CAKE rât tốt, giúp kiểm soát được sự cân bằng giữa Token Burn và Token Release. Pancakeswap cũng đã khá là khéo léo trong việc gia tăng ứng dụng cảu CAKE token ở trong nền tảng để nhằm tạo ra Buy Demande cho CAKE và duy trì Incentive dành cho CAKE holder. Vì vậy, CAKE đã có sự tăng trưởng từ sau khi được launch vô cùng mạnh mẽ.

Kết quả nhận được đó là CAKE đã tăng trưởng 10,000% từ 0,4$ lên đến đỉnh điểm là 40$ và đang có sự duy trì ổn định ở mức 14$ (tăng 3,500%).

Toàn bộ sản phẩm trong Pancakeswap đều được ứng dụng một cách triệu để bởi CAKE

Tokenomics không hiệu quả

Pangolin (PNG)

PNG chính là token được sử dụng ở trong AMM DEX Pangolin thuộc mạng lưới của Avalanche. Mặc dù trong AMM DEX chúng có chức năng giống như CAKE nhu là cung cấp thanh khoản cho sàn,… Tuy nhiên theo như góc nhìn của Binancevi thì Pangolin có tokenomics lại gặp phải khá là nhiều vấn đề và không đạt được sự hiệu quả trong quá trình hoạt động.

Token Supply không hợp lý

Điểm đầu tiên đó là PNG có tổng cung là 538 triệu PNG, mỗi năm số PNG được phân phối ra thị trường sẽ có sự suy giảm đi một nửa. Đây chính là cơ chế giống như Bitcoin, điều này đã khiến cho tổng lượng thời gian để unlock PNG lên đến khoảng 36 năm.

Tuy nhiên, Bitcoin là một tài sản được cộng động vô cùng tin tưởng, còn ngược lại PNG lại là một token khá mới mẻ, không có một điều gì có thể đảm bảo được rằng đội ngũ của Pangolin sẽ hoạt động để trong vòng 36 năm đó để phát phát triển sản phẩm, chưa kể thị trường Crypto chỉ mới có tuổi đời hơn 10 năm.

Giữa Revenue và Token Release Value không thể cân bằng

Điều thứ hai cần được quan tâm đến đó là ở thời điểm hiện tại, Pangolin đang unlock khoảng 175 nghìn PNG mỗi ngày, tương đương mỗi ngày là 195,500$. Tuy nhiên, Pangolin lại chưa có doanh thu lên đến 30,000$ một ngày. Chính điều này đã khiến cho PNG holder không còn động lực nắm giữ token của dự án được nữa bởi vì không nhận về được lợi ích nào xứng đáng cả.

Vì vậy, khi đầu tư vào một loại token, trader cần phải có được góc nhìn đa chiều khác nhau. Bên phía dự án có khả năng sẽ “vẽ” ra khá nhiều viễn cảnh tốt khi khi đạt được thành tựu, trader cần xác thực lại cùng với các con số, số liệu thực tế liệu rằng dự án có đạt được doanh thu như kỳ vọng hay không?

Từ đó có thể suy ra rằng điều này không có sự hợp lý ở Token Release Schedule, trong nền tảng Pangolin không ứng dụng được PNG. “Viễn cảnh” của tokenomics không phù hợp cùng với số liệu thực tế.

Kết quả cho thấy sau khi giá đạt đỉnh ở 15$, PNG đã nhanh chóng giảm giá không phanh về mức giá ở hiện tại là 1,2$/PNG (tức là chia cho 12 lần). Thậm chí là khi thị trường có được sự tăng trưởng mạnh mẽ vào khoảng tháng 4 đến tháng 5 năm 2021, giá của PNG cũng đã tăng trưởng khá yếu.

Trong tháng 9/2021, các token của hệ Avalance cũng đã có sự tăng trưởng vô cùng mạnh mẽ như XAVA, SNOB, AVAX,… thế nhưng PNG vẫn có sự tăng trưởng rất chậm. Pangolin đã có sự hụt hơi so với Trader Joe mặc dà đã bị Avax Labs hack AMM.

Trader không có động lực nắm giữ PNG vì Tokenomics không hợp lý của Pangolin

Góc nhìn và đánh giá về Case Study

Như đã được phân tích ở các nội dung trên, cách Tokenomics được thiết kế sẽ không bị bất kỳ yếu tố nào ràng buộc cả. Tùy thuộc vào từng mô hình hoạt động cũng như thị trường mà dự án đang nhắm đến, đội ngũ dự án sẽ tìm ra cách xây dựng Tokenomics sao cho hợp lý nhất.

Đối với một Tokenomics, khi đánh giá thì trader cần phải đánh giá về ứng dụng của chúng và đồng thời cũng phải phân tích về thị trường mà dự án đang hướng đến. Liệu rằng ở trên thị trường mà dự án đang hướng đến có quy mô như thế nào, quy mô có lơn không, có nhiều trader không, Tokenomics được thiết kế như thế có cân bằng được tính ứng dụng của dự án và quyền lợi mang đến cho token holder hay không.

Đánh giá về Tokenomics

Chẳng hạn như CAKE, ngay từ ban đầu họ đã xác định được thị trường hoạt động của CAKE đó là Binance Smart Chain – Một hệ sinh thái có DeFi TVL đứng thứ 2 ở trên thị trường và cũng đã có được một số lượng người dùng tương đối lớn.

Vì vậy, họ sẽ bắt tay vào thiết kế Tokenomics tập trung phần lớn dành cho Liquidity Mining Reward để nhằm có thể thu hút được một lượng lớn User ngay từ lúc ban đầu. Sau đó, để gia tăng buy demande cho họ, đội ngũ Pancakeswap sẽ tiến hàng gia tăng tính ứng dụng cho CAKE ở trong toàn bộ những tính năng của Pancakeswap.

Như vậy, bài viết vừa rồi là sự chia sẻ chi tiết về Tokenomics là gì mà các trader nên tìm hiểu qua cũng như cần phải nắm rõ được khi gia nhập vào thị trường Crypto. Có thể thấy, Tokenomics chính là một yếu tố vô cùng quan trọng không thể thiếu trong mô hình hoạt động để đánh giá về tính chính xác, hiệu quả cũng như mức độ tăng trưởng của token. Chính vì vậy, hy vọng rằng những kiến thức vừa rồi sẽ giúp các trader ứng dụng vào thực tế quá trình đầu tư của bản thân mình thành công mỹ mãn nhé.

Tôi Vũ Khương Thế – tác giả của trang web BinanceVi.com. Với hơn 5 năm trong thị trường tiền ảo với các thăng trầm mà bản thân đã rút được một ít kinh nghiệm. Tôi không muốn các anh em phạm phải những sai lầm mà tôi đã từng có. Đầu tư lúc được lúc mất nhưng trang bị đầy đủ kiến thức giúp ta vững tâm hơn với các quyết định của bản thân.